ローンを完済後に抵当権を抹消する手続きは? やり方から費用・必要書類まで解説

住宅ローンを完済しても、そのままでは抵当権の設定登記がいつまでも残り続けます。住宅から抵当権を消すためには、抵当権抹消登記手続きをする必要があります。 抵当権抹消登記をしないとどうなるのか、手続きはどのようにすればいいのかといったことから、費用はどれくらいかかるのか、どんな書類が必要なのかということまで徹底解説します。

抵当権とは

抵当権とは、融資を受ける際に借入れの担保として不動産に設定される権利です。住宅ローンを組む場合は、融資をする金融機関が購入不動産に抵当権を設定します。

借り主が住宅ローンを返済できなくなったとき、抵当権者である金融機関は対象不動産を差し押さえ、競売にかけるなどして換価し、売却代金を未払いの住宅ローンに充当します。

住宅ローンを完済してしまえば抵当権は効力を失います。したがって登記をそのままにしておいても、抵当権者であった金融機関が対象不動産を差し押さえたり、新たに返済を要求してくることはありません。

抵当権の抹消とは

抵当権抹消登記が必要なケース

権抹消登記をしておかなければ困るケースもあります。具体的には、次のようなケースで抵当権抹消登記をしておく必要があります。

- その不動産を売却するケース

- 新たに融資を受けるケース

- 相続に備えなければならないケース

住宅ローンを完済して抵当権の効力がなくなっていても、第三者から見ると抵当権の登記が残っていると本当に住宅ローンが完済されているのかは分かりません。このような不動産を買おうとする人はまず見つかりません。

金融機関としても、一番抵当権(一番最初にお金を貸した権利)を確保できない可能性があるため、融資を申し込んでもなかなか審査が通りません。

また、所有者が亡くなって相続した不動産に抵当権の登記が残っていると、相続人はその不動産を売却したくてもそのままでは売却することができません。

相続人が抵当権抹消登記をすることもできますが、手続きが複雑になってしまいます。複数人が共同相続する場合や、相続人も亡くなってさらに相続が生じたりすると、さらに抵当権抹消登記の手続きが複雑になっていきます。

抵当権抹消登記をしないとどうなる?

対象不動産の売却や、対象不動産を担保としての融資、相続などが当面発生しないのであれば、抵当権抹消登記をしなくてもさしあたり不都合はありません。

売却や融資の際、手続きに時間がかかる

早めに抵当権抹消登記をしておかないと、いざ売却や融資の必要が生じても、すぐに手続きを進めることができません。

よい買い手が見つかったり、有利な条件で融資が受けられる話があったとしても、抵当権抹消登記手続きをしている間に話が流れてしまう恐れもあります。

相続の際に手間をかけさせる

抵当権抹消登記をしないまま相続が生じると、相続人が抵当権抹消登記手続きをしなければならなくなります。

相続人が抵当権抹消登記をする場合は、本人が行う場合よりも手続きが複雑になります。相続人にとっては、ただでさえ遺産分割や相続税の申告などで大変なのに、さらに複雑な抵当権抹消登記の手続きを強いられることになります。

抹消手続き書類を紛失することも

住宅ローンを完済すると金融機関から抵当権抹消登記の手続きに必要な書類が送られてきますが、長期間手続きをしないでいると必要書類を紛失してしまうこともあります。

長期間経過後の書類の再発行は難しい場合もあり、抵当権抹消登記の手続き自体が困難になってしまう恐れもあります。

住宅ローンを完済した直後であれば抵当権抹消登記の手続きは難しくありませんので、以上のようなデメリットを避けるためには、できる限り早めに手続きをしておきましょう。

抵当権抹消登記手続きのやり方

抵当権抹消登記手続きは司法書士へ依頼する場合が多いですが、自分で申請することもできます。自分で申請する場合のやり方をみていきましょう。

自分で抵当権抹消登記を申請する手続きの流れは、以下のとおりです。

初めて登記を申請する方は大変かもしれませんが、以下の手順のとおりにすれば、自分で行うことができます。

Step1. 書式をダウンロードする

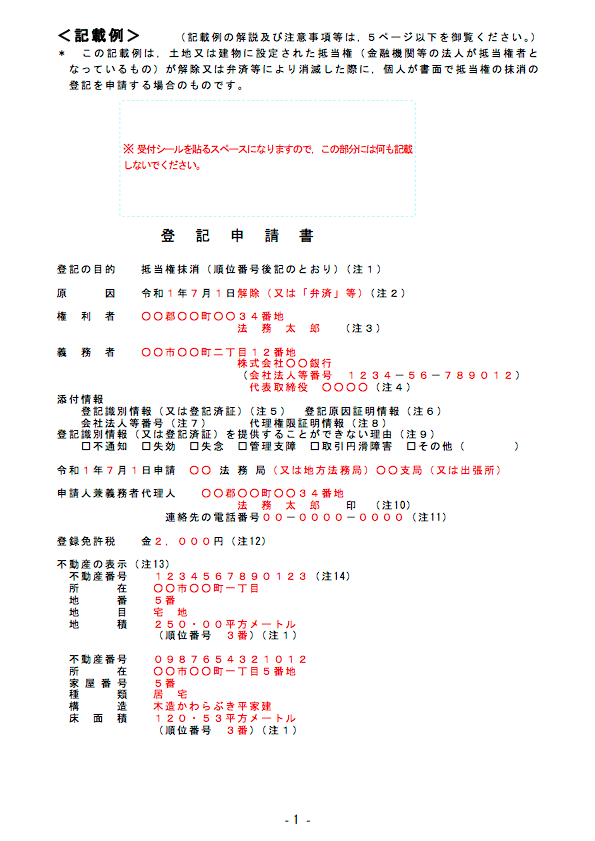

登記申請書の書式は法務局にも置いてありますが、法務局のホームページからもダウンロードできます。

あらかじめダウンロードしておけば落ち着いて準備することができるので、記載例と一緒にダウンロードしておくことをおすすめします。

引用: 法務局 不動産の申請書様式について

Step2. 法務局に相談する

抵当権抹消登記手続きは、対象不動産がある地域を管轄する法務局で行います。

基本的には自宅で提出書類を準備して法務局へ持って行って提出すれば手続きは完了しますが、法務局によって取扱いが異なることもあります。

管轄法務局が指定する方法に合致していなければやり直しを求められる場合もあるので、必ず事前に管轄法務局に相談しておきましょう。

管轄法務局は、法務局のホームページで調べることができます。

参照:法務局 管轄のご案内

Step3. 金融機関から送られてくる書類を受け取る

住宅ローンを完済すると、数日後に金融機関から以下の4種類の書類が送られてきます。

- 弁済証書

- 登記済証または登記識別情報

- 登記事項証明書

- 委任状

これらの書類は全て抵当権抹消登記手続きに必要なので、漏れがないか確認しましょう。

Step4. 提出書類をそろえる

抵当権抹消登記を申請するためには、上記の金融機関から送られてくる書類と、自分で作成する登記申請書を提出することが必要です。

登記申請書は権利者(所有者)と義務者(抵当権者)が共同で作成するのが原則ですが、抵当権抹消登記の場合は金融機関から送られてくる委任状を用いて所有者が手続きを行うのが一般的です。

Step5. 法務局へ申請する

提出書類がそろったら、法務局へ提出することにより抵当権抹消登記を申請します。

法務局への提出は郵送でもできますが、直接法務局の窓口に行けば担当者に分からないことを質問できるので、不安な方はできるだけ直接窓口に行くとよいでしょう。

抵当権抹消登記申請書の記入が済んだら、そろえた提案書類一式とともに法務局へ足を運び、書類を提出しましょう。書類を提出すると、担当者の方が書類をチェックし、不備があったら教えてくれます。申請書を作成している途中でわからないことがあったら、その都度足を運んで質問しても構いません。

なお、ローン完済後に金融機関から送られてきた書類や、抵当権抹消登記のために受け取った書類のなかには申請後に返却しなければならない必要書類もあります。通常は金融機関が専用の返却用封筒を同封してくれているはずなので、それを利用しましょう。

返却しなければならない書類はコピーをつけて提出しておくと、申請受理後に原本の返却を受けることができます。書類には印鑑を押す必要があるため、申請当日に印鑑を忘れずにもって行きましょう。通常の申請であれば、印鑑は認印で構いません。

Step6. 手続き完了

手続きは以上になりますが、登記を申請した日にすぐ登記が完了するわけではありません。書類の提出後、法務局にて書類の審査が行われます。審査にかかる日数は法務局によって異なり、1日~10日ほどとなっています。

書類に不備があった場合はその間に法務局から補正の連絡があるので、指示に従って補正を行いましょう。

登記が完了したら登記事項証明書を取得できますが、手数料が600円かかります。

抵当権抹消登記にかかる費用

抵当権抹消登記には費用がかかるので、事前に準備しておく必要があります。費用がかかる項目としては、以下のようなものがあります。

自分で抵当権登記抹消を申請する場合は、司法書士報酬以外の実費を負担するだけですみます。

実費の合計額は、対象不動産の筆数にもよりますが2,000円~5,000円程度が相場です。

1. 登録免許税

登録免許税とは、登記を申請する際にかかる税金です。必要な金額分の収入印紙を登記申請書に貼って法務局に提出します。

抵当権抹消登記の登録免許税の金額は、不動産1筆あたり1,000円です。

一戸建て住宅の場合は、通常は土地と建物の両方に抵当権が設定されているので、合計2筆で2,000円が必要になります。

ただし、登記簿上、土地が分筆されている場合は別の不動産という扱いになるので、登録免許税の金額も増えます。

例えば、一戸建て住宅の土地が登記簿上3筆に分かれていると、土地3筆・建物1筆の合計4筆となるので、4,000円が必要となります。

2. 事前調査費用

事前調査費用とは、抵当権抹消登記の申請をする前に、対象不動産の現在の登記内容を確認するための費用です。

対象不動産を購入したときに取得した登記事項証明書をお持ちの方も多いと思いますが、通常は最新の登記内容を見て確認します。

登記事項証明書を取得費用は、法務局の窓口で取得する場合は1筆あたり600円、オンライン請求の場合は1筆あたり500円です。

ただ、登記内容が確認できればよいので、必ずしも登記事項証明書を取得する必要はありません。

法務局の登記情報提供サービスを利用すれば、1筆あたり334円で登記内容を見ることができます。

3. 謄本取得費用

抵当権抹消登記が完了した後、抵当権がきちんと抹消されているかを確認するために登記事項証明書(登記簿謄本)を取得するための費用です。

必要な金額は、上記の事前調査費用で説明した金額と同じです。

ただし、登記完了後の登記事項証明書は取得しなければならないわけではないので、確認を省略してこの費用を節約することもできます。

抵当権抹消登記手続きに必要な書類

ここでは、抵当権抹消登記手続きに必要な書類について、さらに詳しくみていきましょう。

1. 登記申請書

法務局のホームページから記載例をダウンロードすると書き方の解説や注意事項も記載してありますが、ここでも書き方を解説していきます。

登記の目的

「抵当権抹消登記」と記入してください。

原因

「住宅ローンを完済した年月日」を記入し、日付の後に「弁済」と記入します。

抹消すべき登記

法務局のホームページからダウンロードする書式には記入欄がありませんが、登記実務上は記入する場合が多い項目です。

抹消したい抵当権登記の設定日と法務局の受付番号を「平成○○年○月○日受付第○○号」という形で記入します。

この日付と受付番号は、登記識別情報や登記済証にも書かれていますが、登記事項証明書を見ると分かりやすいです。

権利者

権利者とは、抵当権抹消登記を求める人のことです。つまり、この欄には「自分の住所・氏名」を記入します。

対象不動産が共有になっている場合は、共有者の氏名・住所も記入する必要があるので、ご注意ください。

義務者

義務者とは、抵当権抹消登記に応じる義務がある人のことです。この欄には「住宅ローンを組んだ金融機関の本店の住所と金融機関の名称」「会社法人等番号」「代表者の氏名」を記入します。

添付情報

添付情報の欄には、通常必要な添付書類が書式に印字されています。それ以外の情報を添付する必要がある場合は、この欄に記入します。

申請日等

「登記申請書等を法務局に提出する日」と「提出する法務局の名称」を記入します。管轄の法務局の名称を確認して、正確に記入しましょう。

申請人兼義務者代理人

「自分の住所・氏名・電話番号」を記入し、押印します。印鑑は認め印で構いません。

登記申請は原則として権利者と義務者が共同して行うものですが、義務者である金融機関は委任状をもって登記申請を所有者に委任していますから、所有者が「申請者兼義務者代理人」となるのです。

登録免許税

先ほど解説した登録免許税の金額をこの欄に記入します。

登録免許税の欄には「登録免許税として支払う金額」を記載します。

別途台紙があるので、そちらに収入印紙を貼ります。収入印紙は法務局でも販売されています。

不動産の表示

「対象不動産の情報」を記入します。登記事項証明書の記載のとおりに正確に記入する必要があります。

2. 登記識別情報または登記済証

登記識別情報・登記済証とは、抵当権を設定した際に法務局から発行される書類です。

平成18年以前は「登記済証」が発行されていました。いわゆる「権利証」というものです。

登記済証は平成18年から平成21年にかけて順次「登記識別情報」に移行し、現在では登記済証は廃止されて登記識別情報が発行されています。

抵当権が設定された時期によって登記済証か登記識別情報かの違いがありますが、どちらも同じ意味を持つ書類です。

抵当権抹消登記は抵当権者に不利となる手続きなので、抵当権者しか持ち得ない登記識別情報または登記済証を法務局に提出する必要があります。

そのため、住宅ローンを完済するまでは抵当権者である金融機関が保管していますが、完済後は金融機関から所有者へ送られてきます。

抵当権者であった金融機関に代わって、所有者が登記識別情報または登記済証を法務局へ提出することになります。

3. 登記原因証明情報または弁済証書(解除証書)

登記申請をするためには登記原因が必要であり、その登記原因を証明する書類を法務局へ提出しなければなりません。

住宅ローンを完済して抵当権を抹消する場合は、「弁済」が登記原因となり、金融機関から送られてくる弁済証書を提出するのが通常です。

完済以外の事情で抵当権が解除された場合は、「解除」が登記原因となります。その場合は、金融機関が弁済証書ではなく「解除証書」を作成して送ってくるので、それを提出することになります。

4. 抵当権者の委任状

登記申請は権利者と義務者が共同で行うのが原則ですが、通常、金融機関は委任状を交付して所有者に登記申請を委任します。

所有者が金融機関を代理して単独で登記申請を行うためには、金融機関が発行した委任状を提出することが必要です。

委任状を提出するときには、押印されていることと、本人確認書類が必要です。

金融機関が送ってくる委任状には会社印が押印されており、代表者事項証明書が添付されているはずなので、確認しましょう。

5. その他

抵当権抹消登記手続きだけであれば、必要書類は以上になりますが、場合によっては他の手続きも併せて行わなければならないこともあります。

抵当権が設定された後に住所が変わっている場合は、住所変更登記も必要になります。その場合は、住所変更登記申請書と住民票が必要になります。

結婚するなどして姓(氏)が変わっている場合は、所有者の氏名変更登記を先に行う必要があります。その場合は、登記簿上の氏名と現在の氏名、及び氏名を変更した日が記載されている住民票や戸籍謄抄本等が必要になります。

抵当権を抹消する前に相続が発生している場合は、まず相続登記を先にすませる必要があります。その場合はたくさんの戸籍謄本等が必要になるので、司法書士に依頼する方がいいケースが多いです。

住宅ローンを完済する前に金融機関が合併していた場合は、抵当権移転登記を行う必要があります。この場合は、必要書類は金融機関から送られてきますし、抵当権移転登記にかかる費用も金融機関が負担するのが通常です。

金融機関の商号変更や本店移転が住宅ローン完済前になされていた場合は、変更を証明できる書類が金融機関から送られてくるので、それを添付すれば抵当権抹消登記を行うことができます。

忙しい場合は司法書士へ依頼することもおすすめ

抵当権抹消登記は司法書士へ依頼すれば全ての手続きを代行してもらえるので、自分で手続きをする時間が取れない方や、やり方がよく分からない方にはおすすめです。

相続など法的な問題が発生している場合は、一般の方では対応が難しくなるので、早めに司法書士に依頼した方がいいでしょう。

司法書士へ依頼する流れ

司法書士へ依頼する場合の流れは、以下のとおりです。

- 相談を予約する

- 必要書類と印鑑を持って事務所に行く

- 委任契約を締結する

- 登記完了書類を受け取る

注意が必要な点を解説しておきます。

1. 相談を予約する

予約なしで事務所に直接出向いても司法書士が不在のことも多いので、必ず事前に相談の予約をしてから事務所に行きましょう。

2. 必要書類と印鑑を持って事務所に行く

予約した日時に遅れないように注意しましょう。

金融機関から送られてきた4種類の書類(弁済証書、登記済証または登記識別情報、登記事項証明書、委任状)を事務所に持参します。その他の書類は、司法書士の方で準備してくれます。

印鑑は認め印で構いません。ただし、シャチハタは不可となっています。

3. 委任契約を締結する

司法書士に抵当権を抹消したい旨を話したら、委任契約を締結します。

登記費用や委任費用が前払いか後払いかは司法書士によって異なります。確認の上、支払いましょう。

委任契約を締結したら、委任状に署名・押印をします。この委任状は金融機関から送られてきた委任状とは異なり、所有者が行う手続きを司法書士に委任するためのものです。

4. 登記完了書類を受け取る

司法書士に依頼した後は、全ての手続きを任せて完了を待つだけです。登記が完了したら、登記完了証や登記事項証明書が司法書士から送られてきます。内容を確認して、保管しておきましょう。

司法書士へ依頼する場合の費用

司法書士へ依頼する場合も、自分でやる場合にかかる実費は必要です。実費に加えて、司法書士への委任費用も必要になります。

委任費用は司法書士によって異なりますが、5,000円~1万円の間が相場です。

したがって、司法書士へ依頼した場合の費用総額としては、7,000円~1万5,000円程度になります。

まとめ

抵当権抹消登記手続きは自分でもできますが、司法書士に依頼しても費用は5,000円~1万円程度しか変わりません。そのため、司法書士に依頼するのが一般的ですが、登記手続きを勉強するために自分でやってみるのもいいかもしれません。

ただ住宅ローンを完済してから長期間が過ぎると、必要書類を紛失したり相続が発生するなどの問題が発生することもあるので、もし手間取った場合は早めに司法書士に依頼したほうがいいでしょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: