【2025年分】会社員・公務員でも損しない確定申告とは?

2025年分の確定申告期間は2026年2月16日から3月16日までです。

会社員・公務員の場合、勤務先が年末調整をするので原則確定申告は不要。しかし、あくまでも確定申告が不要なだけであり、確定申告した方が節税につながることも多々あります。

今回は、会社員・公務員でも損をしない確定申告をお伝えします。

そもそも所得税と住民税はどう決まる?

所得に対してかけられる税金には「所得税」と「住民税」があります。

所得税は、1月1日から12月31日までの1年間に得られた「所得」に対してかかる税金です。所得は収入から経費を差し引いた金額です。会社員・公務員の場合の経費は「給与所得控除」が該当します。

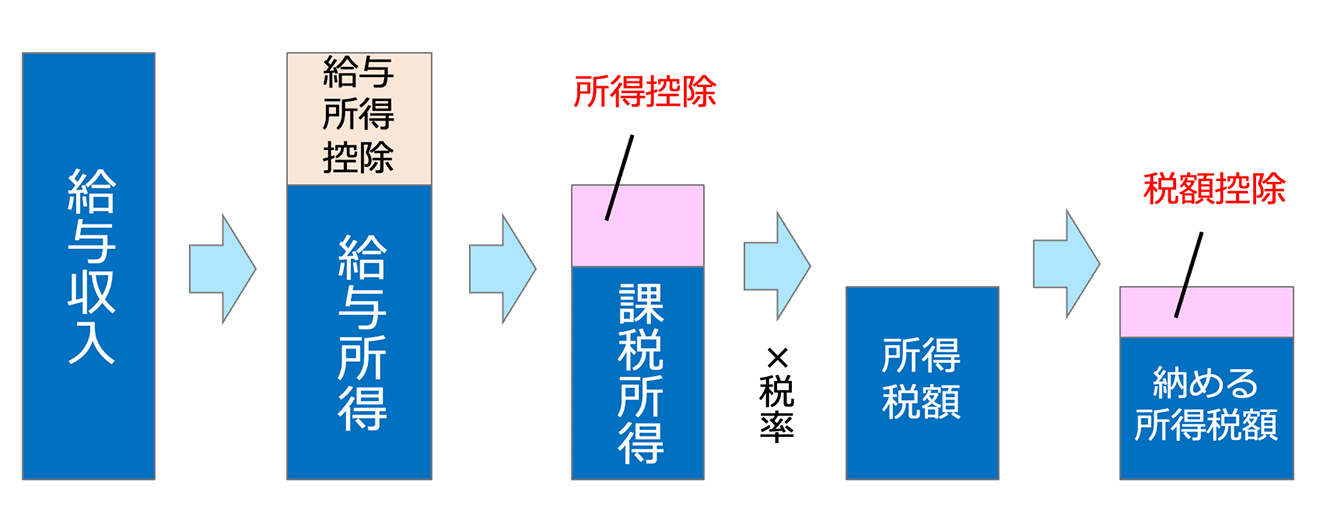

その後、個々の事情に応じた「所得控除」を差し引き「課税所得」を算定します。この課税所得に基づいて所得税率(5%~45%)を乗じて、その所得税率ごとに設定された控除額を差し引いて所得税額を算定します。住宅ローン控除などの「税額控除」があれば、所得税額から直接差し引くことができます。

<所得税が決まるまで>

住民税は、お住まいの自治体(都道府県・市区町村)に支払う税金です。1月1日から12月31日までの1年間に得られた所得をもとに算定した住民税は、翌年の6月から適用され、翌5月までの1年間で毎月支払うことになります。

住民税には所得に応じて決まる「所得割」と、一律に負担する「均等割」があります。所得割の税率は一律で課税所得の10%、均等割は5,000円(森林環境税1,000円を含む)です。

年末調整で完結できる控除とできない控除

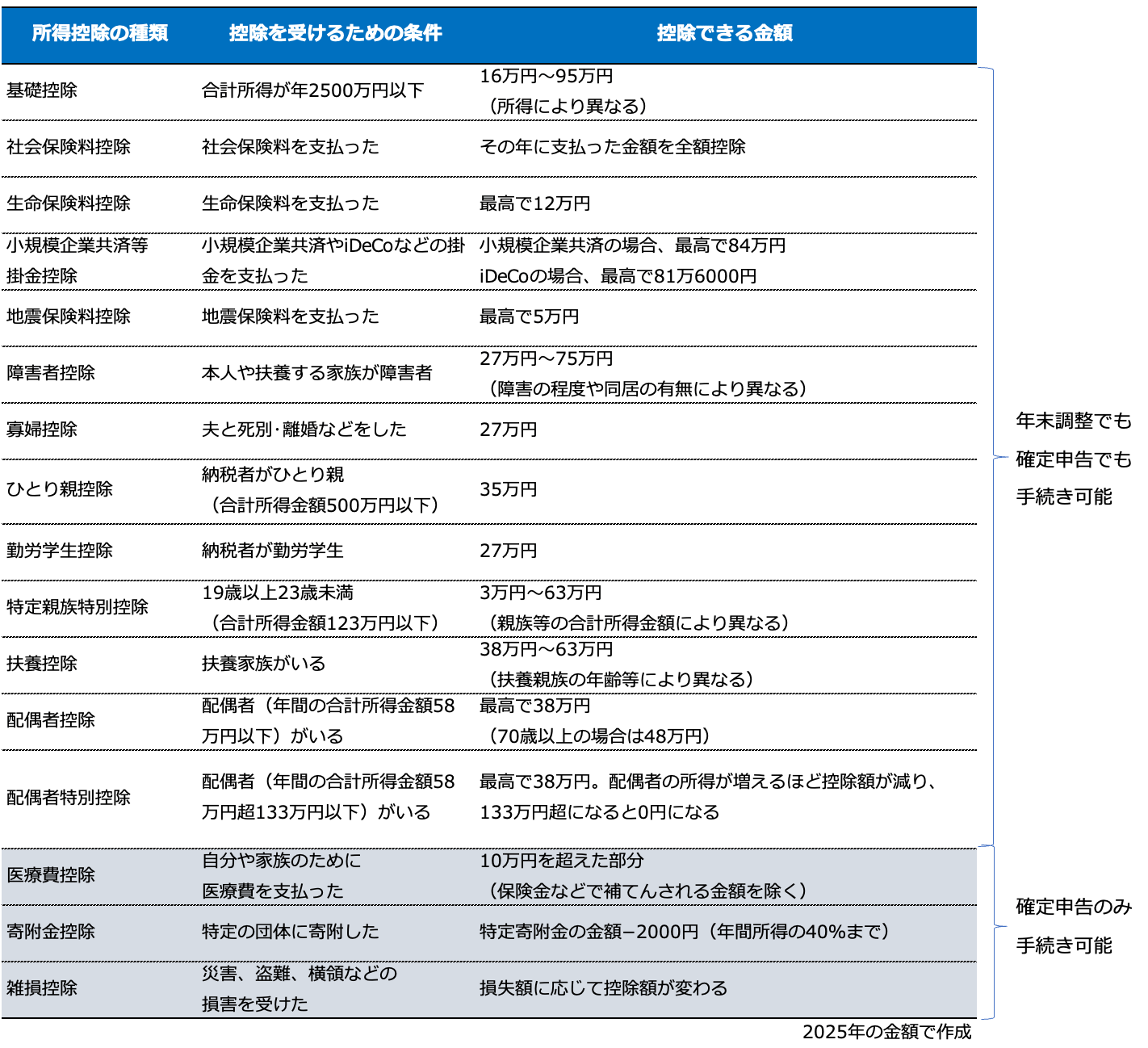

所得控除は、本人や家族の状況、災害や病気といった個人の事情によって、税の負担を軽くする制度であり16種類あります。

<16種類の所得控除>

年末調整で完結できる所得控除は13種類です。

勤務先で把握している所得控除

基礎控除、社会保険料控除、小規模企業共済等掛金控除(マッチング拠出またはiDeCoの掛金を給与天引きにしている場合のみ)

「扶養控除等申告書」の提出が必須

配偶者控除、扶養控除、特定親族特別控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除

「保険料控除申告書」と「各種控除証明書」の提出が必須

配偶者特別控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除

「住宅借入金等特別控除申告書」と「住宅ローンの年末残高証明書」の提出が必要

住宅ローン控除(住宅借入金等特別控除)※1年目は確定申告が必須

年末調整で完結できない所得控除は「医療費控除」「寄附金控除」「雑損控除」の3つの所得控除です。

自分自身で使える所得控除を年末調整や確定申告で申請しなければなりません。

年末調整で申告し忘れの多い5つの控除

年末調整を終えた後に、「控除が適用できたのに漏れていた」という場合は、確定申告することで所得税の還付を受けることができます。住民税は6月から翌5月分に反映されます。

控除の中には、申告し忘れの多いものがいくつかあります。

例えば、

- 年収850万円超で年齢23歳未満の子を扶養…所得金額調整控除

- 配偶者が産休・育休を取得…配偶者控除・配偶者特別控除

- 父母・祖父母などに仕送り…扶養控除

- 子の国民年金保険料を支払った…社会保険料控除

- iDeCoに加入した(している)…小規模企業共済等掛金控除

などがあります。

以下、「年齢40歳以上・東京都・健保加入・年収1,000万円」のケースで所得税・住民税を計算します。

1. 年収850万円超で年齢23歳未満の子を扶養…所得金額調整控除

所得金額調整控除は、2020年の法改正で増税(給与所得控除額が減額)となった年収850万円超の人の税額を調整するための控除です。

「本人が特別障害者」「年齢23歳未満の子などを扶養している」「特別障害者である同一生計配偶者か、扶養親族がいる」のいずれかの要件を満たす場合に、所得金額調整控除が適用できます。こちらの控除は、年末調整または確定申告で申請が必須です。

なぜ忘れられやすいのかですが、子を扶養する際の「扶養控除」は、夫婦どちらかのみの申請なので所得金額調整控除も、夫婦どちらかのみと勘違いされやすいからです。子を扶養している際に適用される扶養控除とは扱いが異なります。

所得金額調整控除の控除額の計算式は、次のとおりです。

※上限は15万円

年収が1,000万円の場合、控除額は「(1,000万円-850万円)×10%=15万円」となり、上限の15万円に達します。

節税金額の計算は、「所得税率×控除額」「住民税率×控除額」で簡易的に計算可能です。基礎控除と社会保険料控除に加え、所得金額調整控除が適用できる場合、所得税率20%となるので、所得税は3万円、住民税は1万5,000円安くなります。

2. 配偶者が産休・育休を取得…配偶者控除・配偶者特別控除

扶養をする人が合計所得金額1,000万円以下で、扶養される配偶者の所得が58万円以下の場合に「配偶者控除」、58万円超133万円以下の場合に「配偶者特別控除」が適用できます。例えば、夫婦どちらかが年収160万円以下であれば、配偶者特別控除が適用になり、所得税の課税所得から38万円、住民税の課税所得から33万円を控除できます。

共働きでお互いに収入があり、配偶者控除・配偶者特別控除の対象になっていない世帯だと気づきにくいのですが、夫婦どちらかが産休・育休を取得した場合、相手方の収入が少なくなり配偶者控除や配偶者特別控除の対象になる場合があります。

基礎控除と社会保険料控除に加え、配偶者特別控除(年収160万円以下)が適用できる場合、所得税率20%となるので、所得税は7万6,000円、住民税は3万3,000円安くなります。

3. 父母・祖父母などに仕送り…扶養控除

16歳以上の扶養親族がいる場合には「扶養控除」の対象になります。所得税の課税所得から38万円、住民税の課税所得から33万円を控除できます。19歳以上23歳未満の特定扶養親族ならば所得税の課税所得から63万円、住民税の課税所得から45万円を控除できます。

70歳以上(老人扶養親族)の扶養親族がいる場合には、所得税の課税所得から48万円、住民税の課税所得から38万円を控除できます。同居している場合は、所得税の課税所得から58万円、住民税の課税所得から45万円を控除できます。

高校生や大学生の子を扶養している場合は扶養控除の申告を忘れることはないのですが、同居していない父母や祖父母などに仕送りしている時は申告し忘れがちです。

なぜ忘れやすいのかですが、「生計を一」が同居することだと勘違いしている人が多いからです。親などが入院している場合や、生活費を仕送りしている場合なら、「生計を一」となり扶養控除として認められます。

仕送り額に関する基準については明確には定められていませんが、2020年の税制改正で、国外にいる親族を扶養の対象とする要件の1つに「年38万円以上の生活費の送金」という文言が出ていますので、月3万円以上の送金を銀行振込で行い証明できるようにしておくのがベターです。

扶養される側に所得要件があり、年間合計所得金額が58万円以下となっています。

- 給与収入のみ →年収123万円以下

- 年金収入のみ(65歳未満)→年収118万円以下

- 年金収入のみ(65歳以上)→年収168万円以下

基礎控除と社会保険料控除に加え、扶養控除(70歳以上)が適用できる場合、所得税率20%となるので、所得税は9万6,000円、住民税は3万8,000円安くなります。

4. 子の国民年金保険料を支払った…社会保険料控除

20歳になったら国民年金に加入しなければなりません。しかし、子が学生であれば「学生納付特例制度」により保険料の納付を猶予することが可能です。ただし、あくまでも「猶予」であり、10年以内に納めないと子の老後の年金(老齢基礎年金)が減ってしまいます。1年分納めないと、年金は年間で約2万円減ります。

子の国民年金保険料は、親が代わりに支払うこともできます。親が代わりに支払った国民年金保険料は、親の社会保険料控除として適用できます。ただし、自動的に適用されませんので申告が必須です。

国民年金保険料は年度(4月〜翌3月)ごとに改定されます。2024年度は月1万6,980円、25年度は月1万7,510円ですので、2025年の1年間に支払う金額は、1万6,980円×3(1月〜3月分)+1万7,510円×9(4月〜12月分)=20万8,530円となります。

基礎控除と社会保険料控除に加え、この金額が社会保険料控除として適用できる場合、所得税率20%となるので、所得税は4万1,706円、住民税は2万853円安くなります。

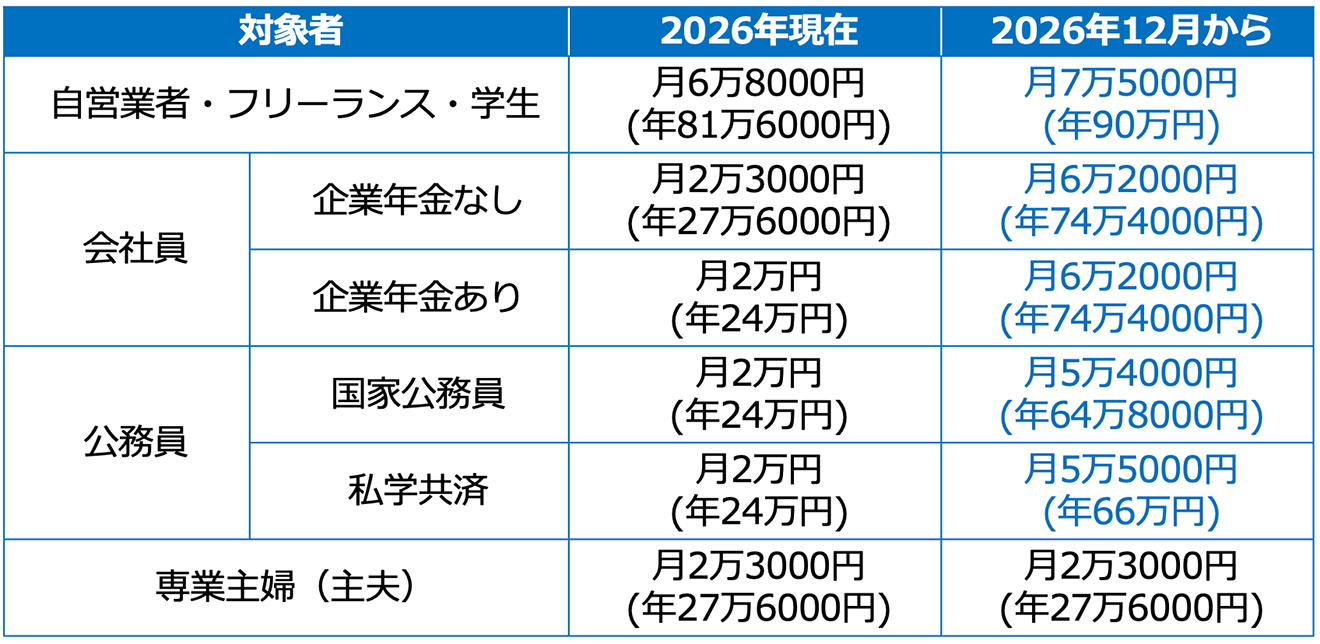

5. iDeCoに加入した(している)…小規模企業共済等掛金控除

iDeCoに加入している場合、掛金全額が小規模企業共済等掛金控除に該当しますが、自動的に所得控除として適用されるわけではありません。掛金の引き落としが給与天引きとなっている場合は、勤務先で把握できますので申告不要で対応してもらえますが、そうでない場合は「小規模企業共済等掛金払込証明書」を提出して申請する必要があります。

基礎控除と社会保険料控除に加え、小規模企業共済等掛金控除(年間掛金24万円)が適用できる場合、所得税率20%となるので、所得税は4万8,000円、住民税は2万4,000円安くなります。

なお、iDeCoの掛金額の上限は2026年12月より引き上げられます。掛金が増えればその分、節税できる金額も増えます。

<iDeCoの掛金上限額>

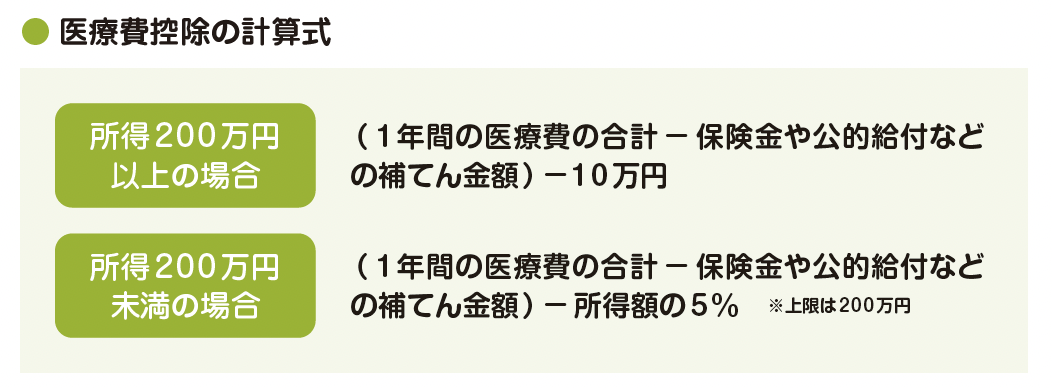

家族の分も合わせれば該当しやすい「医療費控除」「セルフメディケーション税制」

年末調整で完結できない所得控除には「医療費控除」「寄附金控除」「雑損控除」の3つがあるとお伝えしましたが、このうち「医療費控除」は多くの家庭で利用できる可能性が高いと言えます。なぜなら、医療費控除は「生計を一にしている親族」の医療費も合算可能だからです。

<医療費控除の計算式>

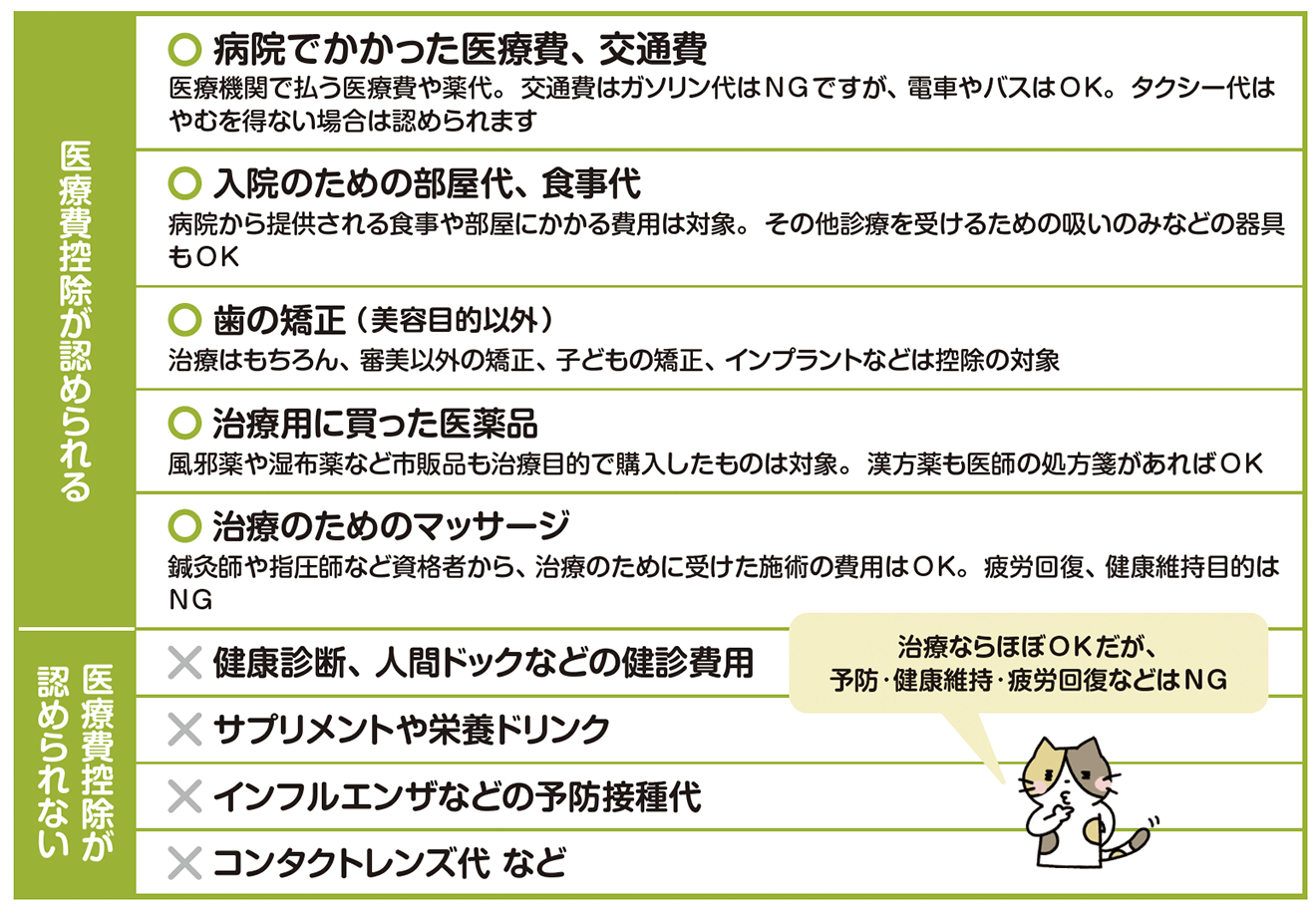

医療費の対象となるものは「治療」に関係のあるものです。歯の矯正・マッサージ・スポーツジム・温泉なども、治療が目的で医師の診断書があるなど条件を満たせば医療費控除が認められます。一方、病気の予防、健康維持、美容や疲労回復のための費用は対象外となります。

<医療費控除の対象>

基礎控除と社会保険料控除に加え、医療費控除(「生計を一にしている親族」分を合わせて40万円)が適用できる場合、所得税率20%となるので、所得税は8万円、住民税は4万円安くなります。

また、医療費控除が適用できなくても、医療費控除の特例である「セルフメディケーション税制」が適用できないかを必ず確認しましょう。

健康診断や予防接種など一定の「健康の維持増進への取り組み」を行っていることが条件ですが、対象の医薬品(スイッチOTC医薬品)の購入金額が年間1万2,000円を超えると、その超えた金額が所得控除できます。ただし、上限は8万8,000円です。

基礎控除と社会保険料控除に加え、セルフメディケーション税制(「生計を一にしている親族」分を合わせて8万8,000円)が適用できる場合、所得税率20%となるので、所得税は1万7,600円、住民税は8,800円安くなります。

なお、医療費控除とセルフメディケーション税制は、どちらか片方しか使えません。より多く控除されるほうを選んで申請しましょう。

「ふるさと納税のワンストップ特例無効化」と「還付申告」

ふるさと納税は「寄附金控除」というしくみを利用し、2,000円を超える金額を所得税・住民税から控除できる制度です。会社員・公務員の場合、「ワンストップ特例」を利用することで、確定申告せずに控除の手続きが完了します。

しかし、確定申告をすると、ワンストップ特例は無効になります。よって、医療費控除などで確定申告をする場合には、必ずふるさと納税の申請もするようにしましょう。

過去に控除の申請漏れがあった場合は、5年以内であれば「還付申告」をすることで払いすぎた税金を取り戻すことができます。還付申告は確定申告とは異なるものであり、翌年の1月1日から5年の間ならいつでも行うことができます。

「所得税の更正の請求書」という書類に必要事項を記入し、該当年の証明書を添付して、所轄の税務署に提出すれば完了です。所得税の更生を行えば、住民税の更生も自動的に行われます。

確定申告は年々簡単に。確実に取り戻そう

スマホとマイナンバーカードがあれば、税務署に足を運ばなくても簡単に確定申告ができる時代となりました。毎年、システム改善が加えられているので、ますます便利になっています。億劫にならず、払い過ぎている税金は確実に取り戻しましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード