不動産投資をしている人のふるさと納税の上限と確定申告の流れを解説

「ふるさと納税制度」は寄付した自治体から返礼品を受け取ることができるお得な制度として多くの人が利用しています。自治体も財源の確保と地域経済の活性化を目指してさまざまな商品やサービスを提供していることから、年々内容が充実しています。

サラリーマンなどが不動産投資をしている場合、寄付額の上限金額が上がる可能性もあります。しかし、ふるさと納税は上限金額を超えて寄付をしたり、確定申告でふるさと納税の申告を忘れてしまったりすると控除や還付が受けられなくなるので、利用にあたっては注意が必要です。

そこで今回は、不動産投資をしている方のためにふるさと納税の上限と確定申告の流れを解説していきます。

ふるさと納税とは

まずは、ふるさと納税の概要について紹介していきましょう。

ふるさと納税の仕組み

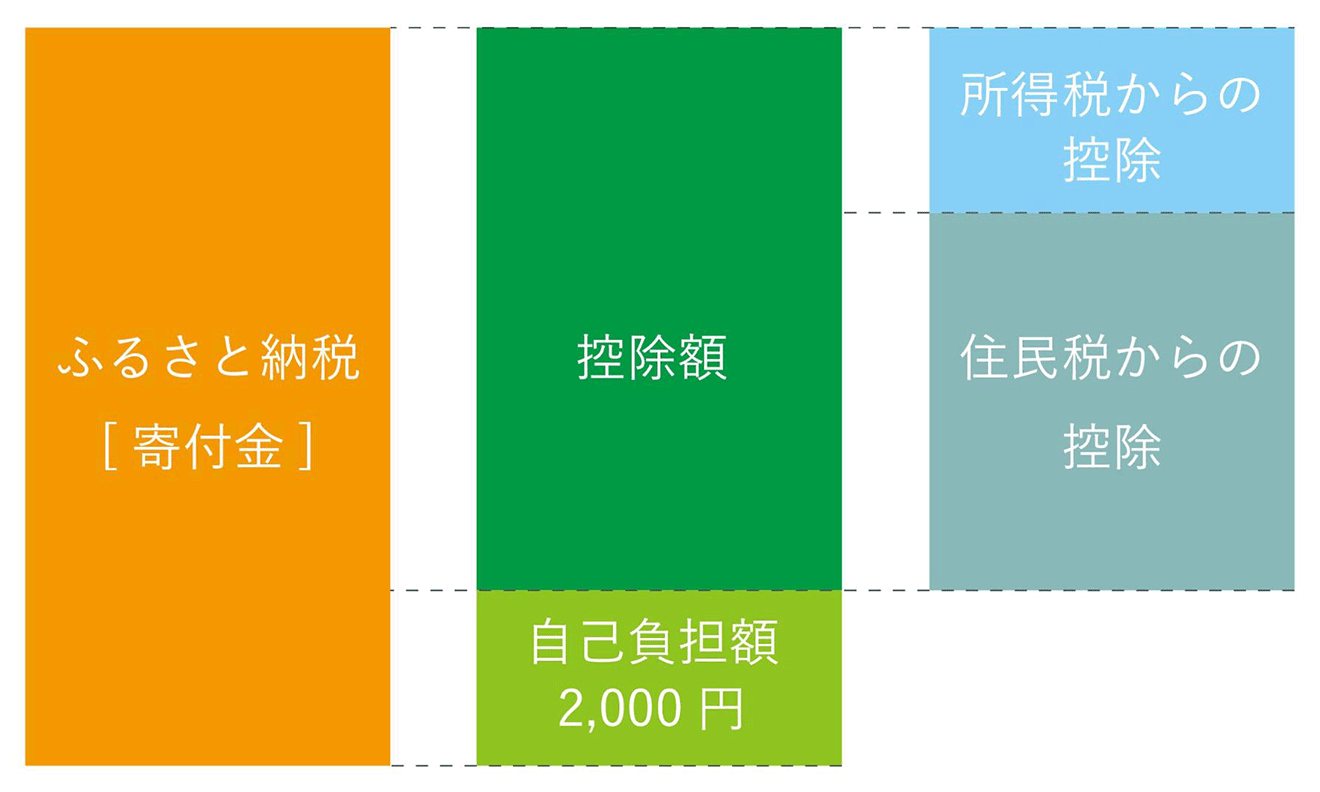

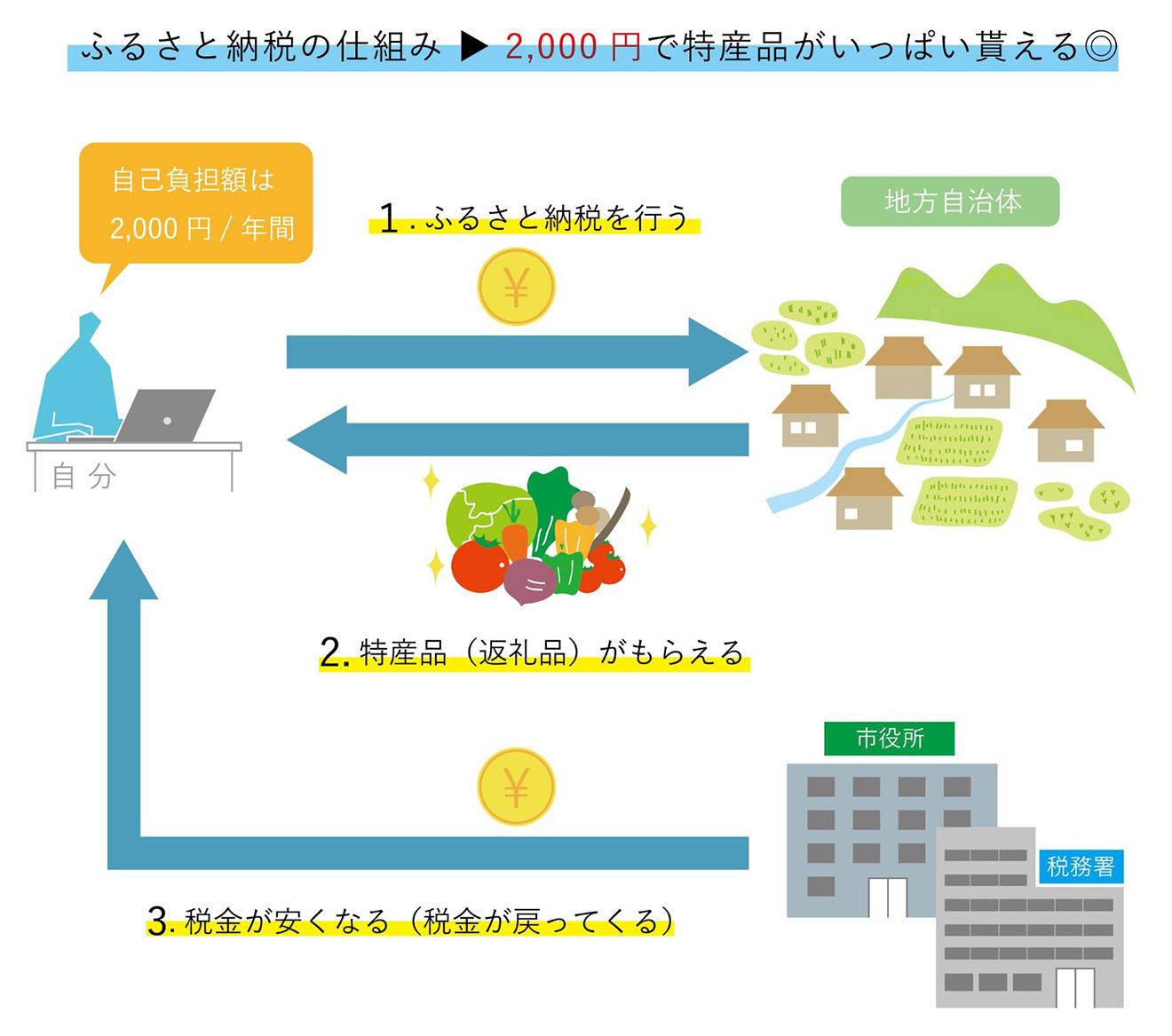

「ふるさと納税」は任意の自治体に寄付金を納める代わりに、住民税と所得税の控除・還付が受けられる制度です。また控除を受けられるだけでなく、寄付をした自治体から返礼品を受け取ることができます。

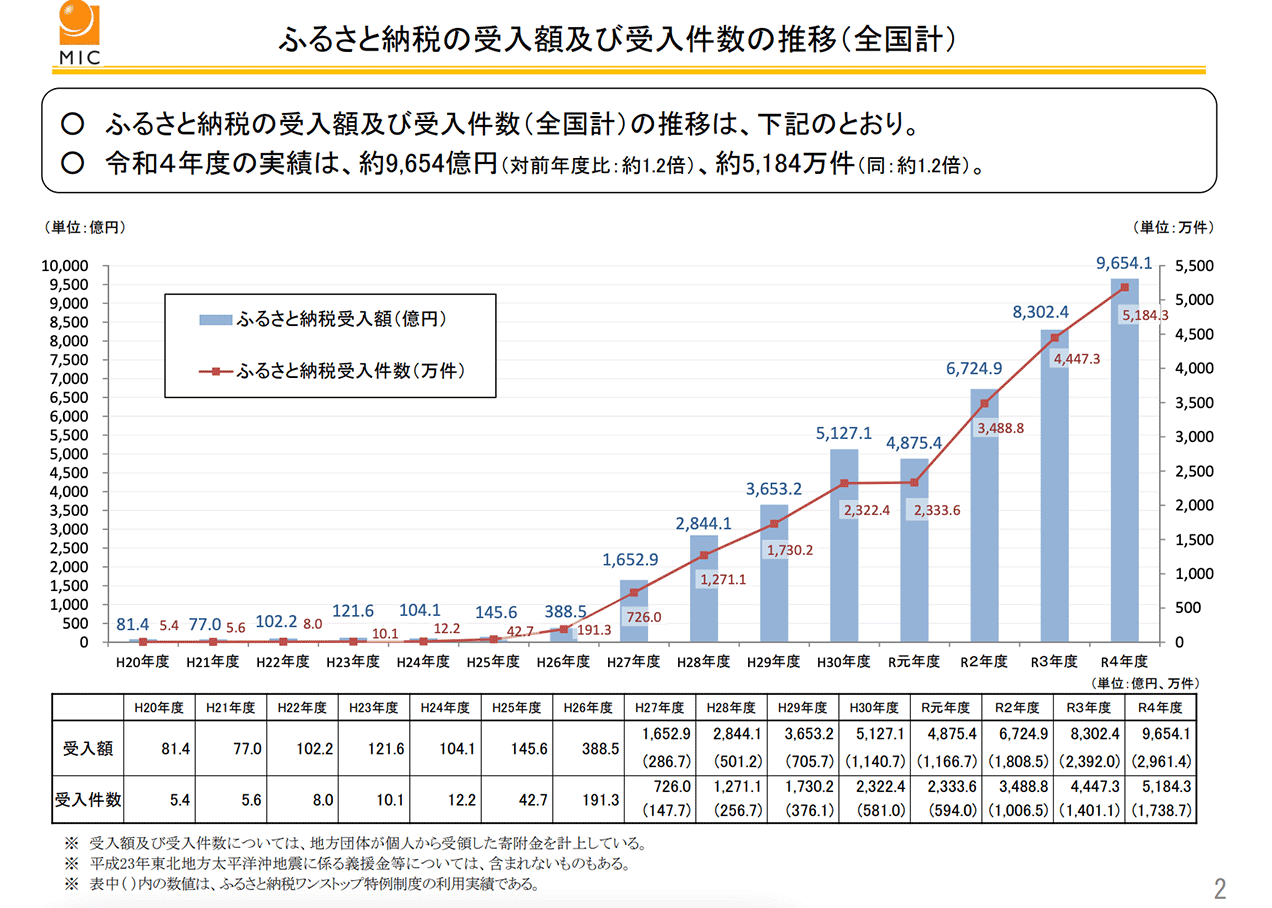

返礼品の内容は自治体によってさまざまで、各自治体はより多くの寄付を集めるために地域の名産品などを提供しており、各地の食材や工芸品が入手できます。返礼品の充実に伴い、ふるさと納税の利用数(寄付された件数、受入数)および受入額は年々増加傾向です。2015年度は726万件・1,652億円、2018年度に2,000万件・5,127億円を突破、2024年度には5,878万件・1兆2,727億円となっています。

引用:令和6年度ふるさと納税に関する現況調査について|ふるさと納税に関する現況調査等|総務省(2025/12/17にアクセス)

返礼品を送付してもらえる

ふるさと納税を多くの人が利用する理由のひとつに「返礼品」が挙げられます。返礼品とは、ふるさと納税を受け入れている自治体が独自に「お礼」として寄付者に送付する農産物や工業製品、行政サービスなどのことです。内容は自治体によって異なりますが、魚介類・肉類・フルーツ・米などが人気のようです。

ふるさと納税のルール変更はしばしば起こる

以前は寄付額に対する返礼品の金額は自治体によって自由に設定できていたため、より高価な返礼品で納税者の注目を集める方法が多くとられていました。しかし返礼品競争が問題となり、2019年の制度改正により、返礼品の金額は寄付額の3割以下に制限されるようになりました。また、2025年10月以降はふるさと納税を仲介するサイトでの独自ポイントや還元サービスなども付けられなくなりました。制度は2026年にも、返礼品のルール厳格化、また富裕層への控除額上限設定等の変更が予定および検討されています。

ふるさと納税の限度額

ふるさと納税で控除される税金には、上限があるため、寄付する額には注意をしなくてはいけません。限度額は年収だけでなく配偶者の有無や扶養家族の人数、保険料や医療費の控除などで変わってきます。税金が控除される範囲でお得に利用するためには、自分の上限額がどのくらいか計算して確認しておきましょう。

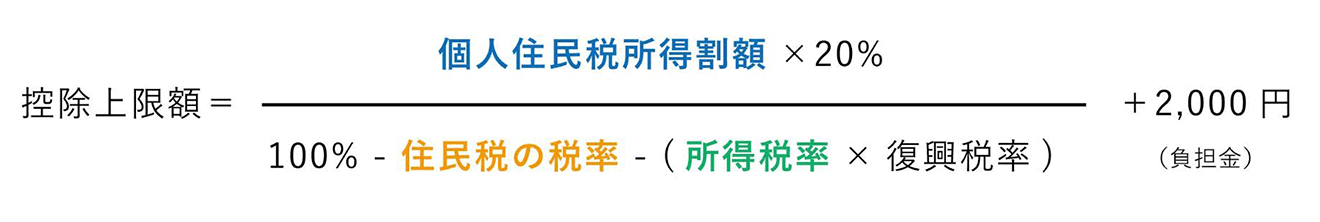

ふるさと納税限度額の計算式

ふるさと納税の上限額は、所得税の税率と住民税の金額(所得割額)を割り出すことで自分で計算することもできなくはありません。

所得割額は、所得に対して課税される「課税所得金額」に10%をかけて割り出せます。

課税所得金額を割り出すまでには、さまざまな控除などを考慮する必要があります。収入金額から、給与所得控除等、不動産投資の赤字分を損益通算するなどをします。損失の繰越控除もあれば控除します。すると「総所得金額」が出ます。総所得金額から所得控除(全16種類)をします。ここでようやく「課税所得金額」が出ます。

シミュレーションで上限額がすぐにわかる

上記の計算を自分でするのは大変なので、総務省の「ふるさと納税ポータルサイト」には、控除の目安上限額が一目でわかる一覧表があります。上限額をすぐに知りたい人は、こちらでおおよその限度額を確認しましょう。

不動産所得がある場合の上限額

不動産投資をしているケースでは、ふるさと納税の上限額はどのようになるのでしょうか。上限額の計算方法などについて、2つのポイントを説明します。

給与所得と不動産所得を合算して計算される

ふるさと納税はメインの給与所得だけでなく、副業の給与所得や事業所得、不動産所得といった所得を合算して計算します。上限額の計算をするときは、合算することを覚えておきましょう。

不動産所得がある場合は上限額が高くなる

ふるさと納税で控除できる税額は、寄付をした年の所得に応じて算出される住民税と所得税の金額によって異なります。納税額が多いほど、上限額も高くなります。

不動産所得がある場合、不動産所得と給与所得を合算した所得額をもとに住民税と所得税が計算されるので、納税額が上がり、ふるさと納税の上限額が高くなる可能性は高いでしょう。

不動産投資が赤字の場合

一方で不動産投資を始めた初年度は、初期費などが多くかかって不動産所得がマイナスとなる可能性もあります。不動産投資が赤字の場合、ふるさと納税にはどのような影響があるのでしょうか。赤字が出た場合の問題点と対処法について解説します。

赤字の場合は上限金額が減る可能性も

ふるさと納税の上限額は、給与所得と不動産所得の合計額によって変わります。不動産所得が赤字の場合、給与所得からマイナスの不動産所得が引かれるので(損益通算といいます)、損益通算した結果の金額が所得となり、所得が減る形になります。課税対象となる所得額が少なくなると納める税金も低くなりますが、ふるさと納税の上限額にも影響が及ぶ可能性があります。

給与所得だけを念頭においてふるさと納税の上限額をシミュレーションしていると、想定していたふるさと納税の上限額をはみ出て利用してしまい、上限額を超えた分は純粋に寄付することになるかもしれません。

年間所得を予測してふるさと納税を利用する

ふるさと納税を利用する際に上限額を超えると、超過分は単なる寄付となる可能性が出てきます。給与所得者の場合は年間所得が予想しやすいですが、不動産所得が変動する可能性がある場合は、年間所得を予測しながらふるさと納税を利用しましょう。ただ、不動産経営は予測がしやすい投資とはいえ、年末近くになって「エアコンが故障した」「給湯器が故障した」ということも起こりえます。経費が余計にかかり予測の所得を下回る可能性もゼロではありません。

不動産投資をしている場合は確定申告が必要

不動産投資をしている場合は、確定申告が必要です。そのため、後述しますが「ワンストップ特例制度」は使えず、確定申告が必要となります。

確定申告で税金の控除・還付を受ける

不動産投資をしている人がふるさと納税による税控除を受けるためには、確定申告を行う必要があります。確定申告とは、1月1日から12月31日を1年間とし、年間の所得金額を確定して申告・納税する手続きです。

ふるさと納税で確定申告が必要な人は?

ふるさと納税を利用している人の中で確定申告が必要な人は、以下の条件に該当する人です。

- 給与収入が2,000万円を超えている

- 6つ以上の自治体にふるさと納税を行った

- 給与所得を2つ以上の会社から得ている

- 個人事業主

- 住宅ローン控除を受けている(初年度)

- 不動産所得がある

例えば「5つの自治体にしか寄付していないからワンストップ特例制度が使える」と思うかもしれませんが、不動産投資によって確定申告をすると、ふるさと納税の「ワンストップ特例制度」による申告は無効となります。確定申告によってふるさと納税の控除をうけることになります。

ふるさと納税の利用と確定申告の流れ

ふるさと納税を利用して確定申告を行う場合は、以下の流れで進めていきます。

ふるさと納税で寄付を申し込む

ふるさと納税を利用する場合、まずは寄付をする自治体を選びます。寄付先を探す際には、総務省の「ふるさと納税ポータルサイト|ふるさと納税の活用事例」を確認するのもひとつの手です。

また各社が運営するふるさと納税のポータルサイトでは、自治体名だけでなく返礼品の内容や人気ランキングから寄付先を検索できます。特に希望する自治体がなければ、興味のある返礼品やランキングで寄付先を選択してもいいでしょう。

返礼品を受け取る

寄付先が決まったら、ポータルサイトから寄付を申し込むのがスムーズです。自治体ホームページからの申し込みも可能ですが、自治体によっては支払い方法が限られており、電子決済に対応していない場合もあります。ポータルサイトを利用すれば、クレジットカード決済やコンビニ決済、通信会社の提供する電子決済などさまざまな決済方法が選択可能です。

寄附金受領証明書もしくは特定事業者が発行する寄附金控除に関する証明書を受け取る

寄付をすると、後日自治体から「寄附金受領証明書」が郵送されます。または、国税庁指定の特定事業者が運営するふるさと納税サイトを経由すると、その事業者が発行する「寄附金控除に関する証明書」を利用できます。この証明書であれば1枚にまとめられ、自治体ごとの証明書を管理・提出する手間がなくなります。 e-Taxで申告する場合、このデータのアップロードだけで証明書の提出が完了するため便利です 。

確定申告をする

確定申告の期間は、原則として毎年2月16日〜3月15日の1カ月間と定められています(いずれかの日が土日である場合は日程が変動します)。確定申告を行うには、税務署窓口での申告や、確定申告の時期だけ自治体の役所に設けられる専用窓口での申請だけでなく、e-Taxを利用した電子申請も可能です。確定申告書は自身で作成することもできますが、書類を作成する時間が取れなければ、税理士に依頼してもいいでしょう。

確定申告が完了すると納税金額が確定します。ふるさと納税だけの場合は、税金の還付が受けられますが、不動産所得を申告した場合には納税することになります。納付は以下のいずれかの方法で行いましょう。

- 税務署窓口での納付

- コンビニ納付

- クレジットカードでの納付

- e-Tax

- 振替納付

税金の控除・還付を受ける

確定申告が完了すると、所得税の還付分は1〜2カ月で入金され、減額された住民税は翌年6月に「住民税決定通知書」にて通知されます。所得税の還付をいち早く受けたい場合には、e-taxでの確定申告をおすすめします。e-taxを利用すると2~3週間程度で還付が受けられたり、窓口申請よりも早く確定申告ができたりとメリットが多いため、利用を検討してみてもいいでしょう。

ふるさと納税の確定申告に必要なものは?

ふるさと納税の確定申告に必要な書類は以下の通りです。

- 不動産所得の申告に必要な書類(家賃収入などがわかる資料、不動産運営にかかった経費がわかる資料など)

- 寄附金受領証明書、寄附金控除に関する証明書

- 源泉徴収票

- ふるさと納税以外の控除(住宅ローン控除等)を受けるための書類

- 口座情報(還付金の入金用口座)

- マイナンバーカード(e-Tax利用時や本人確認に必要)

ふるさと納税を利用するときの注意点

ふるさと納税を利用する場合の注意点について解説します。

返礼品は一時所得になる

ふるさと納税の返礼品は「一時所得」として課税対象とみなされます。一時所得に分類される所得は、返礼品以外にも競馬や競輪といった公営ギャンブルの払戻金、保険の一時金や満期返戻金などが該当します。

一時所得は年間50万円まで非課税なので、ふるさと納税以外の一時所得がなければ課税対象にはなりませんが、50万円を超える場合には忘れずに確定申告に入れておきましょう。

ふるさと納税を賢く利用しよう

ふるさと納税は任意の自治体に寄付をする代わりに、住民税や所得税の控除・還付を受けられる制度です。また、寄付をした自治体から希望する返礼品を受け取れるため、多くの人が活用しています。

不動産投資をしている場合には、ふるさと納税の上限額が高くなる傾向にありますが、不動産収入は変動することもあるので、総所得金額を予測・把握しながら利用しましょう。

ふるさと納税制度の特徴や注意点を理解したうえで、賢く利用しましょう。

不動産投資による所得と住民税の関係。計算の仕組みと納税のポイント

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: