アメリカ不動産投資のメリット・デメリット

アメリカは言わずと知れた世界最大の経済大国です。不動産投資先として魅力に感じている人も少なくないのではないでしょうか。そこで今回は、アメリカ不動産投資のメリット・デメリットから、投資先の都市選びのポイントとおすすめ都市例まで詳しく紹介します。

アメリカ不動産投資のメリット

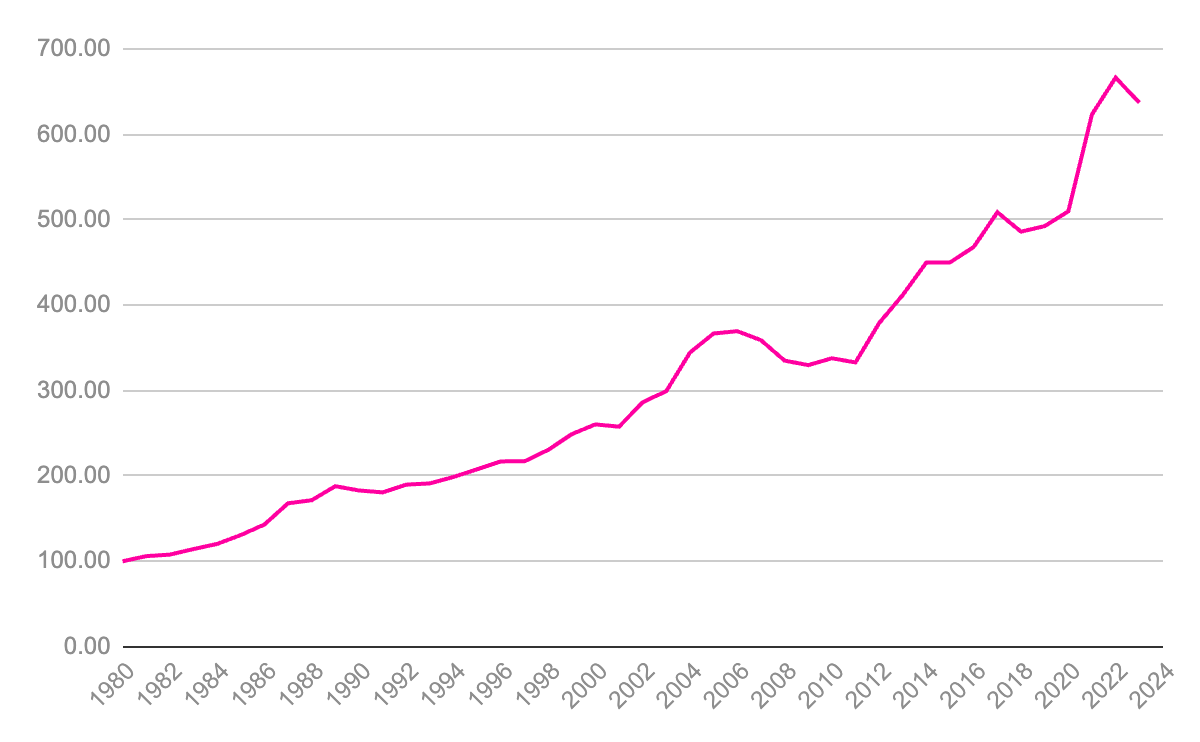

住宅価格が30年で6倍に上昇

アメリカの住宅価格は約30年の間、上昇を続けています。アメリカの住宅価格に関する代表的な指標であり、全米の主要都市圏における一戸建て住宅の再販価格を基に住宅価格の変動を算出している「S&Pコアロジック・ケース・シラー全米住宅価格NSA指数」の長期的推移をみると、過去34年で6.37倍程度になっていることがわかります。

■住宅価格指数の推移 (1980〜2024年)

今後も賃料上昇と資産価値上昇が期待できる

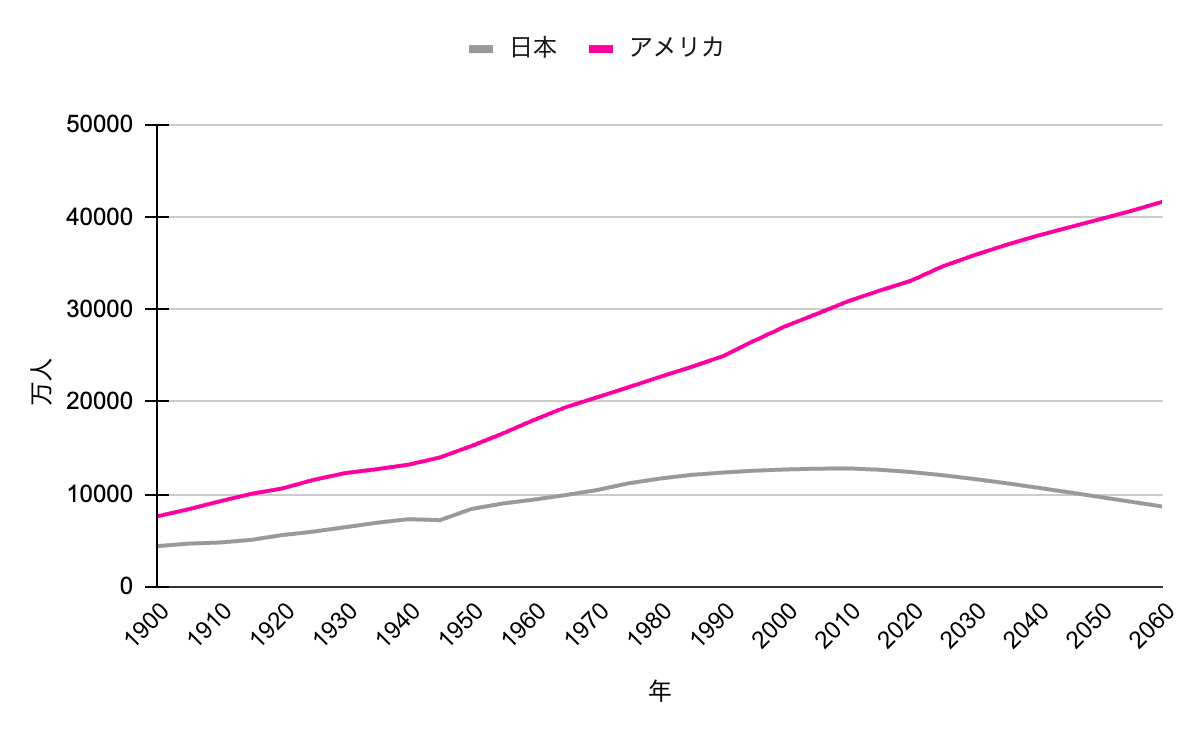

今後についても、賃料上昇と資産価値上昇の可能性があります。理由の一つは人口増加です。アメリカの人口は右肩上がりで伸び続けています。先進国の中では珍しく長期にわたり人口増加が続くとされています。

国連の将来人口の予測を確認してみると、アメリカは毎年130万人程度の人口増加が続く見込みで、2024年現在約3.4億人の人口が2060年時点では約4.2億人になるとされています(下図参照)。

■将来人口の予測 (単位:万人, 1900年 〜 2060年)

住宅用不動産の価格は需要と供給のバランスで決まりますが、人口増加とともに住宅需要が増加しているものの、新築住宅の供給量が少なく慢性的に需要が供給を上回っており需給のバランスが悪いため、不動産価格は上昇し続けています。

さらに、中古物件の流通性が高く不動産価格が下がりにくいため、売却益についても期待が持てる点といえます。もちろん住宅価格は、地域や経済状況によって左右されるため、地域の経済指標、人口動態、雇用状況などが影響する点に留意が必要ですが、全体でみたときには期待が持てる状況となっています。

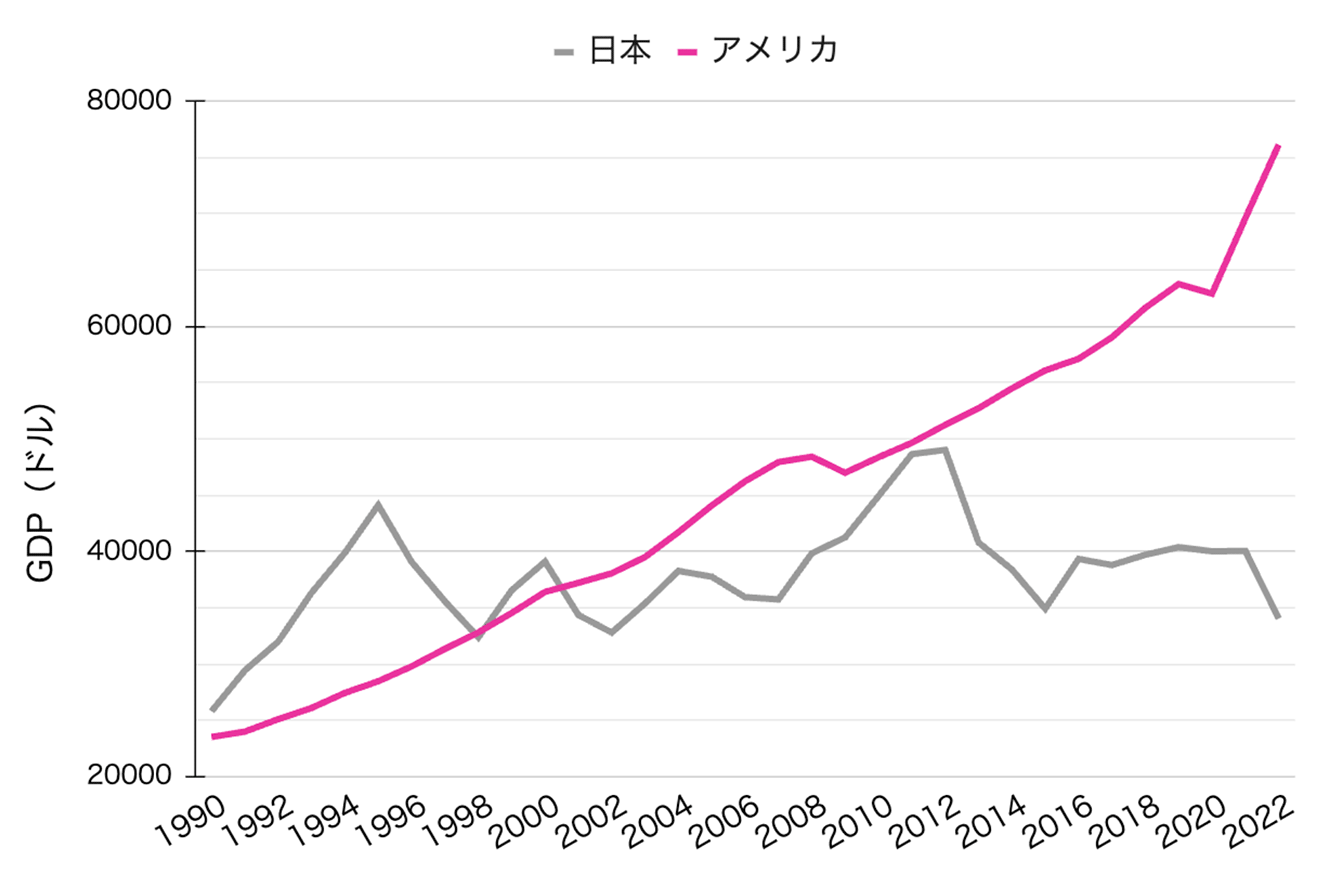

また、経済に関しても世界有数の経済大国でありながら、さらに成長を続けています。アメリカの一人あたりGDPは増加を続けており、1990年時点の約4.8倍に達する見込みとなっています。

■一人あたりGDPの推移

経済の成長により、物価と共に住宅価格が上がるだけでなく、可処分所得の伸びに連動し賃料も高くなるため、賃料収入・売却益共に期待できるといえます。また、アメリカでは1年契約で賃貸借契約を締結するのが一般的です。日本のように借地借家法で賃借人が守られていないため、契約更新時に賃料アップの交渉を行うことで運用中の利回り上昇が期待できます。

高い税効果が期待できる

アメリカの不動産は、減価償却の対象である建物部分の割合が日本の不動産より高い傾向にあります。 日本に居住している個人及び法人が海外で不動産を所有した場合、日本の税法が適用されるため、法人であれば築22年以上の木造物件を4年間で減価償却費として経費計上し、税務上の利益を圧縮することが可能です。

2020年の税制改正により個人では同様の手法で税効果を得ることはできなくなりましたが、コスト・セグリゲーション法という手法にて減価償却費を経費計上し、不動産所得の赤字を作り給与所得等との損益通算により税効果を得ることが可能です。

※不動産投資の税効果は物件や諸条件により異なります。また、効果を保証するものではありません。

カントリーリスクの低さ

アメリカは世界有数の先進国として政治・経済的なリスクが小さいこともメリットとして挙げられます。不動産市場も成熟しており、新興国のように突然法律が変わったり、政情不安で資金回収が困難になったりするといった可能性は極めて低く、カントリーリスクが極めて低い国といえます。不動産取引に関する制度も整備されており、この点は安心して投資できるといえるでしょう。

事実、世界各国の不動産市場の透明度を評価した指標として、世界最大の総合不動産サービス会社の一つであるジョーンズ・ラング・ラサール(JLL)社とラサール・インベストメント・マネージメント社が公表しているグローバル不動産透明度インデックスがありますが、2024年度版ランキングにおいて、アメリカはイギリス、フランスに次いで3位にランクインしています。

外国人に対する規制なく不動産を所有できる

東南アジア諸国など外国人に対する不動産規制がある国もあるなか、アメリカでは外国人が不動産を購入・所有することに対する規制が基本的にありません(近年、安全保障の観点から一部規制が導入されたりもしていますが、個人の不動産投資の観点から考慮すべきものとはいえません。2024年11月時点)。

外国人でも土地を所有することが可能ですし、不動産価格の下限規制もない点は日本人投資家にとっても安心できる点でしょう。

建物の価値維持と中古市場の強さ

日本の建物は経年劣化という考えが一般的で、不動産の価値は落ちていくものとされています。一方、アメリカでは住宅は古い建物でもリノベーションして長い間活用するという考え方が一般的で、実際に市場に流通する不動産の約80%以上が中古物件となっています。

値崩れの心配が少ないだけでなく、立地が良く資産価値の高い物件であれば、適切にメンテナンスをすれば建物の資産価値を上げていき売却益を狙うことも十分可能です。

アメリカ不動産投資のデメリット

不動産価格の高騰により、投資エリアの見極めが必要

アメリカでは不動産価格の上昇が続いた結果、すでに手が届かないレベルまで高くなってしまっている可能性がある点です。アメリカでの不動産価格の上昇についてはご紹介した通りですが、現在の状況はどうなっているのでしょうか。

全米で不動産仲介サービスを展開するRedfin社のデータによると、2024年10月時点の各都市の販売価格(中央値)は以下の通りです。特にIT産業が多数集積するサンフランシスコや大都市であるニューヨーク、ロサンゼルスといった都市では不動産価格が高騰しており、サンフランシスコが157.3万ドル、ロサンゼルスが90万ドル、ニューヨークが73.5万ドルとなっており、現地の人でも物件の購入が難しくなっているといわれます。

住宅価格の上昇に加え、日本人投資家の場合は為替の影響も加わります。ドル・円の為替では円安が進行しており、2022年年初には1ドル110円程度であったものが、本稿執筆時点である2024年12月5日現在では1ドル150円を超えています。

物件価格を1ドル150円で円に換算し、円ベースで購入にあたり必要な費用を確認してみると、サンフランシスコが約2.36億円、ロサンゼルスが約1.35億円、ニューヨークが約1.1億円となっています。中央値でこの価格ですので、日本人にとってアメリカへの不動産投資は従来より手が届きにくくなっており、投資エリアの見極めが必要です。

■物件の販売価格 (中央値)

| 都市名 | 物件価格 | 物件価格 (円) |

|---|---|---|

| サンフランシスコ | 153.7万ドル | 2.36億円 |

| ロサンゼルス | 90万ドル | 1.35億円 |

| ニューヨーク | 73.5万ドル | 1.1億円 |

| ボストン | 71万ドル | 1.07億円 |

| ホノルル | 72万ドル | 1.08億円 |

| ダラス | 42.2万ドル | 6.3千万円 |

| 全米平均 | 43.5万ドル | 6.5千万円 |

参照:Housing Market Data(Redfin, 2024年11月20日時点)

※日本円価格は1ドル150円として計算

アメリカ不動産を担保とした融資を受けづらい

日本国内の不動産投資では、通常金融機関から不動産を担保に融資を受けられるため、自己資金を多く用意する必要はありません。しかし、アメリカ不動産を担保とした融資に応じる国内金融機関は少ないのが現状です。そのため、通常は自己資金にて不動産を購入する必要があります。アメリカ不動産を担保とした融資を提供する金融機関があっても、物件の所在地域や管理会社などの制限があり、国内不動産よりも融資を受けるハードルは高いと言えるでしょう。また、融資を受けられたとしても国内不動産より融資比率が低い傾向にあるため、まとまった自己資金を準備する必要があります。

契約・交渉における英語対応のハードルがある

アメリカ不動産に投資する際には、現地の担当者との取引交渉や入居者への対応が必要となり、英語でのやりとりは避けられません。また、売買契約書をはじめとする重要な契約書類もすべて英語であるため、日本語でも難解な法律や不動産用語を英語で理解するには高い語学力が求められます。

言語や文化の違い、時差による管理の難しさ

アメリカでは日本の常識が通用しないことが多く、手続きや運営においても文化や言語の違いからトラブルが生じる可能性が増します。さらに、日本とアメリカの時差が影響し、管理会社との連絡が取りにくいなど、管理に支障が出ることが少なくありません。また、現地の管理会社の対応水準も日本と異なる場合があるため、こうした違いを理解しておくことが大切です。

アメリカ不動産投資における狙い目の投資エリアは?

ロサンゼルスなど大都市を中心とした不動産価格の高騰により、投資エリアの見極めが必要だとお伝えしました。では、アメリカ不動産への投資はもはやできなくなっているのでしょうか。また、もし可能だとするとどのように投資先を探せばいいのでしょうか。

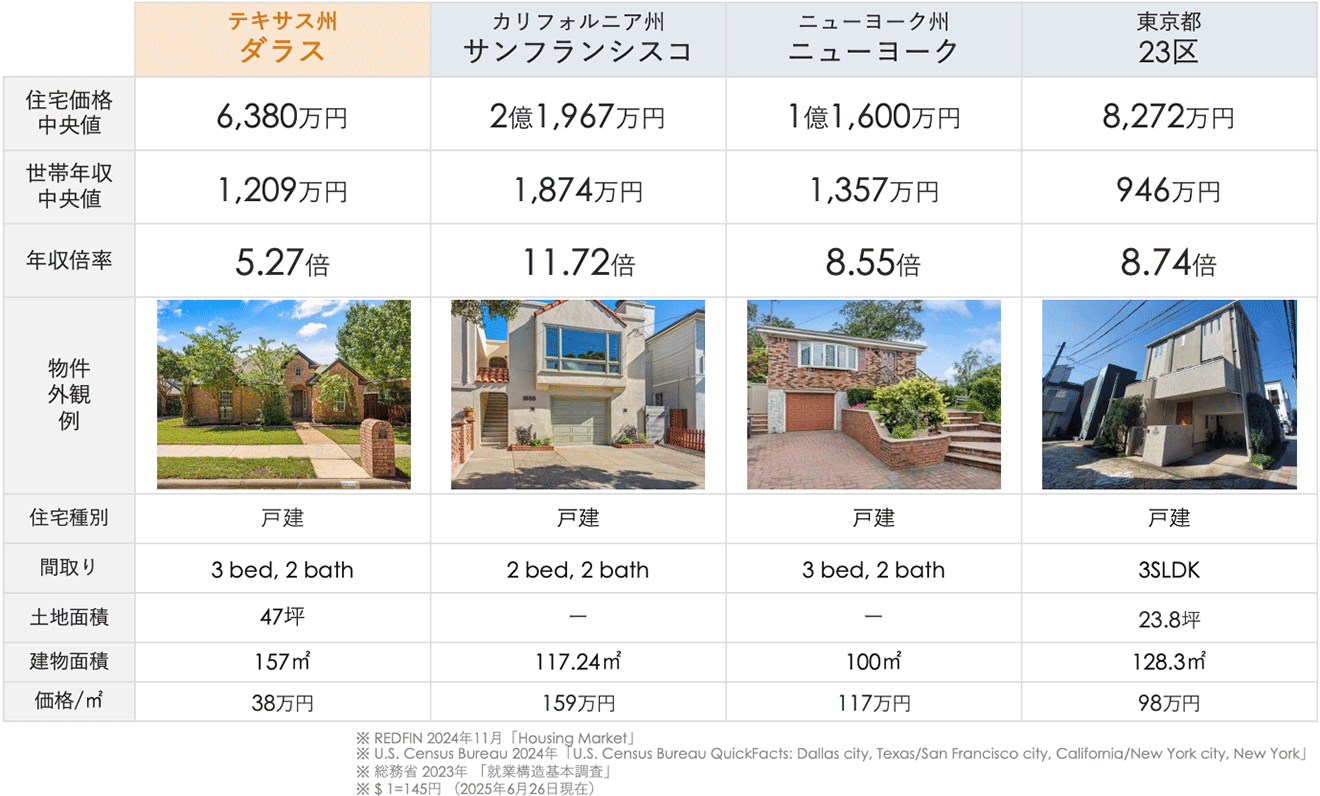

結論としては、メリットの箇所でご説明した通りアメリカは経済・人口ともに長期にわたり増加傾向であり不動産価値も上昇を続けてきたことから投資先として有望であり続けるといえます。都市選びのポイントとしては、大都市よりも地方都市で、雇用や人口が増加傾向にあり不動産価格の上昇余地がある都市が有望であるでしょう。ここでは、地方都市も含めたアメリカの主要都市の物件について、投資先の検討方法の一例をご紹介します。下図は主要都市の住宅価格と世帯年収を基に、「住宅の買いやすさ」を示す年収倍率にて比較したものになります。

住宅価格・世帯年収の中央値比較

こうして比較してみると、サンフランシスコは年収倍率11.72倍、ニューヨークは年収倍率8.55倍と高く、かつコロナ禍によるリモートワークの普及が生活コストの低い地域への移住を後押ししたこともあり、人口の減少が見られました。不動産価格は需要と供給のバランスで決まりますが、 不動産価格の「買いにくい」水準にあるなかでの人口減少ということは「需要」が減少するため、物件価格の上昇は見込みにくいことが読み取れると思います。このように考えるとダラスは年収倍率5.27倍とまだまだ手頃で、人口も増加傾向にあるため、狙い目のエリアといえるのではないでしょうか。

狙い目の投資エリア。テキサス州ダラス・フォートワースエリア

テキサス州は、州の法人税ゼロ・州の個人所得税ゼロといった法人に優位な税制優遇措置が取られているほか、大都市よりも事業コストや生活コストが安く、大企業が続々と進出しています(一例としてトヨタがあり、2014年、トヨタは60年間本拠地だったカリフォルニア州トーランスから、米国本社をテキサス州に移転しました。トヨタ1社の米国本社移転は、テキサス州に約80億ドルの経済効果と約11万人の雇用を創出したとされています)。

こうした様々なメリットがあることから、フォーチュン500社のうち53社がテキサス州、うち9社がダラスに本拠地を置き(2024年11月時点)、テキサス州の経済成長を押し上げています。

地理的にも優位性があり、ニューヨークやサンフランシスコといった大都市へのアクセスも飛行機で3〜4時間前後で、都市のインフラも整備されています。そこで働く人や仕事が集まりますので、不動産の需要も必然的に増えます。

また、金融テクノロジー企業Smart Asset「全米の安全な都市ランキング(2023年)」によると、テキサス州から5つの都市がTOP10にランクインしており、治安の良さも魅力の1つと言えます。

また、インフラも整っており住宅維持費も比較的安いため、実質利回りで見てもニューヨークやマイアミなどの都市よりも高くなることが期待できます。また、米国内の主要都市と比べて生活コストが安く、家計にとって大きなメリットとなっていることもあり、2018年米Money誌の調査によると、テキサス州フリスコが全米住みやすい街ランキング第1位に選ばれました。

日本人に人気のハワイはなし?

海外の不動産投資先を選ぶうえでは、実際に自分の肌感覚として「ここに住みたい」「また行きたい」と思える場所を選ぶことも大事です。そういった点では、別荘やセカンドハウス利用を目的として憧れのリゾート地ハワイも選択肢に加えるという考え方もありでしょう。ハワイ不動産ならば、自身が別荘として利用し、南国生活を楽しめるだけでなく、不在時には観光客等への短期レンタルも可能です。

価格に対して賃料水準が高くないため利回りやはあまり期待できないことや、価格が高騰しているため大きな売却益を得ることは難しい傾向にありますが、今後もハワイ在住人口や海外からの旅行者が増え続ける傾向にあり、住宅需要だけでなく観光需要もあることから資産価値は落ちにくい傾向にあります。

法人名義で購入することで法人税の税効果も受けられるほか、従業員がハワイへ社員旅行に来た際などに保養所として活用することで社員のモチベーションアップにもなるでしょう。やはり、ハワイは日本人にとってなじみ深く、観光や旅行も兼ねた使い方ができるのはとても魅力的ですので、一度ご検討されてみてはいかがでしょうか。

ハワイ不動産投資のメリット・デメリット

RENOSYアメリカ不動産投資のメリット・デメリットを、データを交えながらご説明します。 こちらよりお問い合わせいただくことで、より詳しい内容がわかります。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード