【競馬と税金】払戻金にかかる課税とは? 押さえておきたいルール

競馬は「1着の馬を予想する」など競馬場を走る馬の順位を予想して、お金を賭ける公営ギャンブルです。予想が当たると、倍率(オッズ)に応じて賭けたお金が配当金として払い戻されます。競馬は払戻金に税金がかかることを知ったうえで楽しまないと、後日税金に苦しむケースも発生します。50万円以上儲かった!という方は、ルールを把握しておく必要があります。競馬を楽しむ際に知っておきたい税金のルールです。

競馬の配当金(払戻金)には税金がかかる

2022年に入ってから、お笑いトリオ「インスタントジョンソン」の「じゃい」さんが競馬の過去の払戻金に対して数千万円の税金を支払うことになり、家族に助けを求めることになり困ったというニュースが流れてきました。

じゃいさんは税務署の追徴課税に不服があるとして、国税不服審判所に審査請求しています。これまでもしばしば争点になってきた「一時所得」か「雑所得」かがここでも問題となります。

参考:外れ馬券は経費にならず→数千万円を追徴 お笑い芸人が不服申し立て:朝日新聞デジタル

競馬で得た利益は一時所得

そもそも競馬で得た利益は、「一時所得」とみなされるのが大原則です。

一時所得とは

一時所得の定義は次の通りです。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

引用:No.1490 一時所得|国税庁(太字はRENOSYマガジン編集部)

そして一時所得の具体例として、競馬が明示されています。

一時所得には、次のようなものがあります。

引用:No.1490 一時所得|国税庁(太字はRENOSYマガジン編集部)

(2) 競馬や競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)

一時所得の税率は高く、50%

一時所得は、所得の半分が課税対象、つまり税率50%という高い割合で納めることになっています。なお最高50万円の特別控除があり、50万円までの利益に対しては税金がかかりません。

一時所得の税額は、次の計算式で算出します。

(収入金額-収入を得るために支出した金額(直接要した金額のみ)-50万円)×1/2

競馬の場合の「収入を得るために支出した金額」とは、当たり馬券を購入するための馬券だけです。「外れ馬券」は経費としては認められません。

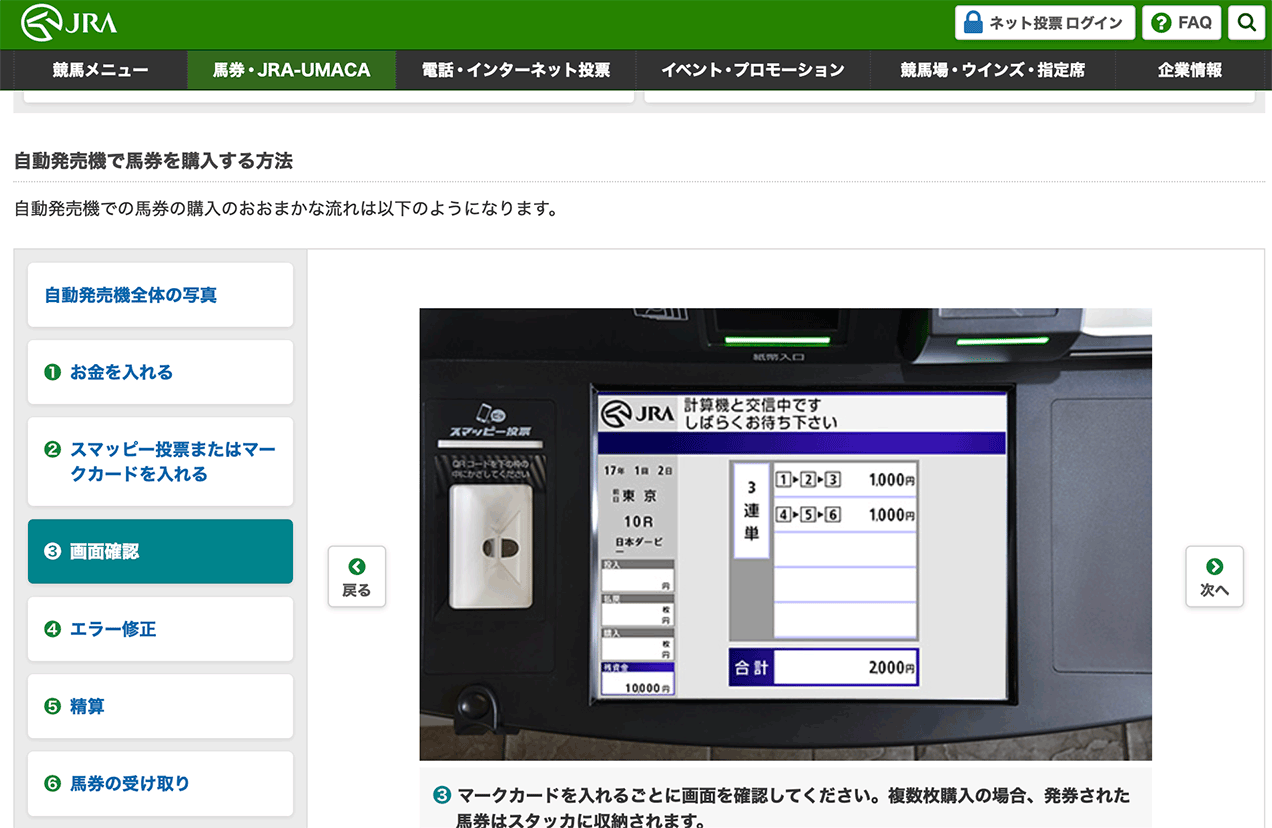

例えば、「3連単(1着、2着、3着となる馬を着順通り予想する方法)」を2通り予想して、1,000円ずつ馬券を購入したとします。レースの結果、2つの予想のうち1つが当たり、このときのオッズ(配当金の倍率)は1,300倍で、払戻金130万円を受け取ったとします。

引用:馬券の購入(現金):はじめての方へ JRA

この場合、馬券を購入した金額は2,000円です。またこの時までにその年は10万円分の馬券を買っていて、10万円分の馬券がいずれも当たらなかったとします。このとき経費にできるのは、当たり馬券を購入するためにかかった1,000円のみで、外れ馬券だった101,000円は経費になりません。

そのため納める税金は、計算式に当てはめると約40万円になります。

「儲けるために競馬をやっているのだから、101,000円も経費だ」と考えたい人は多いでしょう。しかし一時所得と判断される限り、当たり馬券を購入するためにかかった1,000円しか経費にできません。

競馬の利益で揉める事例

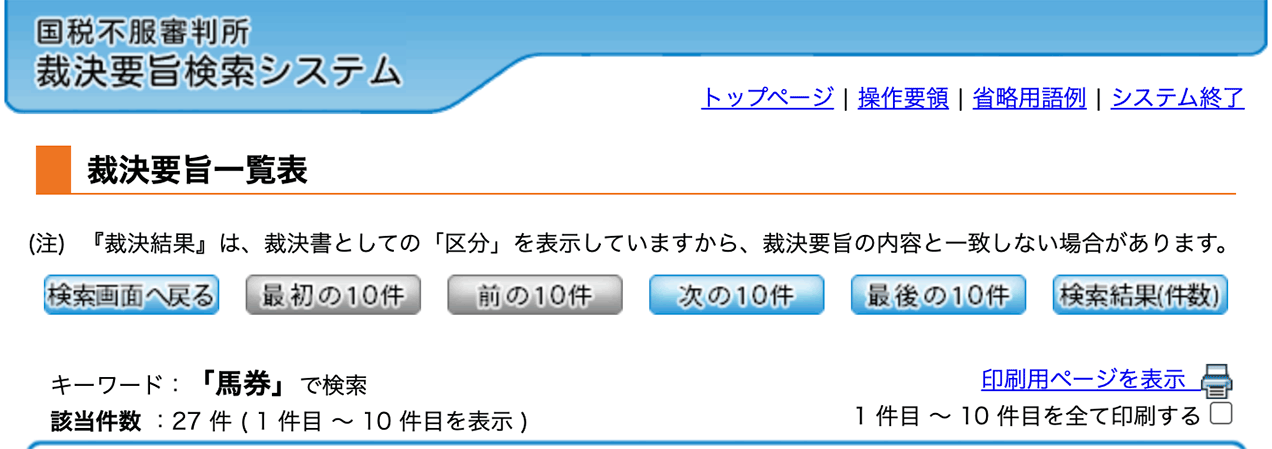

これまでにも、競馬で得られた利益に対しての不服を申し立てた事例はあります。国税不服審判所のサイトにある「裁決要旨検索システム」では、1996年7月〜2021年までの採決事例を検索できます。「馬券」で検索すると27件の事例がヒットしました(中には競馬が主ではない内容も含まれます。結果は記事執筆時点)。

引用:裁決要旨検索システム|国税不服審判所

争点は継続的な行為とみなされるかどうか

競馬で得た利益の税金は高いので、不服を申し立てる人は一定数いることもわかります。ただその申し立ての際に争点となるのは、「継続的行為かどうか」という点のみです。

申し立てた人の競馬の仕方が、

継続的な行為と判断されれば、「雑所得」とみなされ、外れ馬券の購入金額が経費として計上できます。

継続的な行為ではないと判断が下れば、「一時所得」のまま、外れ馬券の購入金額は経費として認められません。

外れ馬券が雑所得として判断された過去の裁判事例を「外れ馬券事件」として以下の記事でご紹介していますので、ご覧ください。

外れ馬券事件後、条文も変更に

外れ馬券事件として上記記事で紹介した裁判(事件番号:平成28(行ヒ)303)で納税者が勝利したあと、国税庁は2018年6月29日に「「所得税基本通達の制定について」の一部改正について(法令解釈通達)」を発表し、雑所得の定義が変更されました。

次の要件をすべて満たせば「営利を目的とする継続的行為」に該当して雑所得となります。

1)馬券を自動的に購入するソフトウエアを使用。または、予想の確度の高低と予想が的中した際の配当率の大小の組合せにより定めた購入パターンに従う

2)年間を通じてほぼ全てのレースで馬券を購入するなど年間の収支で利

益が得られるように工夫

3)回収率が馬券の購入行為の100%を超えるように馬券を購入し続けたこ

とが客観的に明らか

加えて、一時所得の定義も変更されています(所得税基本通達 34-1 一時所得の例示)。

次に掲げるようなものに係る所得は、一時所得に該当する。

引用:法第34条《一時所得》関係|国税庁(太字はRENOSYマガジン編集部)

(2)競馬の馬券の払戻金、競輪の車券の払戻金等(営利を目的とする継続的行為から生じたものを除く。)

どうしたら継続的行為とみなされる?

まとめると、下記を満たせば「営利を目的とする継続的行為」として雑所得に該当し、外れ馬券も経費にできます。

1)馬券を自動的に購入するソフトウエアを使用

または

的中率と配当率を組み合わせた購入パターンに従う

2)年間全レースを買うなど大量に馬券を買い続ける

3)多額の利益を上げ、回収率が100%を超える

上述の外れ馬券事件の人は、年間3億円から21億円程度の大量の馬券を購入し続けて上記の要件を満たしたため、雑所得と認められました。

さらなる法改正はあるのか

私の見立てでは、今回のニュースをきっかけには法改正はないだろうと考えます。なぜなら、多くの人が法改正を望んでいるかというと、そうではないと考えられるからです。競馬で当たっても、申告していない人は大勢いる、といわれています。法改正があったとしたら、いままで申告していなかった人にも影響が出るでしょう。

「競馬の利益は半分税金として納めなければならない」と知ったうえで、楽しむのがいいでしょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: 引用:

引用: