民間の保険に入るべき? 保険の見直しをお金のプロが解説

日本の公的保険は充実しています。病院の窓口で保険証を提示すれば、医療費は原則3割負担で済みますし、高額な医療費がかかったときや働けないときなどにも保障があります。それでも、民間の保険は必要なのでしょうか。昔は社会人になったら生命保険に入るのが当たり前という風潮がありましたが、今その考え方は常識ではありません。

今回は、民間の保険に入るべきなのかを一緒に考えてみましょう。保険の見直しのタイミングや入るべき保険の考え方についても解説します。

民間保険に入る必要性は低い

生命保険文化センター「生命保険に関する全国実態調査(2021年度)」によると、1年間に生命保険に支払う保険料の平均は37.1万円となっています。仮にこの保険料を20年間支払い続けたら、保険料の総額は742万円、30年ならば1,113万円になります。保険は、決して安い買い物ではないのです。

にもかかわらず、「なんとなく心配だから」「人に勧められたから」と、保険に入る人は少なくありません。保険はお守りのようなものだと思っているのかもしれませんが、それは違います。

民間の保険に入る目的は、「もしものときにお金で困ること」に備えるためです。ですから、極端にいえば、万が一のときにお金で困らないならば、民間の保険は必要ありません。

長い人生の間には、ときに不測の事態が発生します。今は元気でも、病気やケガをして働けなくなり、収入が途絶えるかもしれません。病気やケガをしなかったとしても、勤め先の業績が悪化して給料が減り、やがて倒産するかもしれません。

こんなとき、十分な貯蓄があれば、保険がなくても対処できます。少なくとも生活費の半年〜1年分のお金が確保できていれば、しばらくは生活に困りませんし、次にどうするかを考えることができます。

公的な保険は充実している

冒頭で触れた公的保険も頼りになります。公的保険には以下の5つがあります。

- 医療保険

- 労災保険

- 雇用保険

- 介護保険

- 年金保険

医療保険では「高額療養費制度」を利用すれば、自己負担の上限を超える医療費を払う必要がなくなります。たとえば年収約370万円〜770万円の人の場合、仮に医療費が月100万円かかったとしても、窓口では3割負担ですから30万円に。さらに高額療養費制度を活用すると約21万円があとから戻ってくるので、実質約9万円の負担で済みます。

また、病気やケガで会社を休んだ場合も、最長で通算1年6カ月にわたって傷病手当金がもらえます。傷病手当金の金額は給与のおよそ2/3。たとえば年収400万円(賞与なし)の場合、1日あたり7,553円が受け取れる計算です。

仕事での病気やケガには労災保険、失業には雇用保険、介護を受けるときには介護保険からも、給付が受けられます。さらに、老後の生活費は年金である程度まかなえます。日本の公的保険は、とても充実しているのです。

民間保険に入るべきか?

貯蓄は少しずつしか増やせません。お金を貯めている間に問題が発生したら、貯蓄と公的保険だけでは生活できないこともあるかもしれません。

それを防ぐために加入するのが民間の保険です。貯蓄は少しずつしか貯められませんが、保険を使えば一気に大きな保障を用意できます。

がん保険への加入は検討の余地あり

ライフステージに関わらず、多くの人が加入を検討すべき保険は、「がん保険」です。

がんの治療費のために加入するというよりも、がん罹患後の収入減に備えるために加入するという考えです。

がんは長年にわたって日本人の死因第1位の病気ですが、近年は医療の進歩もあって、徐々に治る病気になってきています。がんの手術や入院の日数も、短くなってきています。しかし、その後の通院や治療には数カ月から数年かかることも。長い治療で働けなくなり収入が減る可能性があります。

がん保険では、がんと診断された場合に診断一時金を受け取れます。診断一時金は用途が限定されていないことが多いため、当面の生活費として活用できます。さらに、その後の治療費や生活費などをカバーしてくれるため、収入減に備えられます。

また、養う家族ができたら死亡時・高度障害時に保険金が受け取れる「定期保険」や、万が一のときに家族が年金形式でお金を受け取れる「収入保障保険」などを検討します。

フリーランスは小規模企業共済を

小規模企業共済は、毎月掛金を支払うことで、退職時や廃業時にお金を受け取れる制度です。小規模企業共済では、病気やケガのときにも貸付を受けることができます。

小規模企業共済だけでは不安という方は、これに加えて、働けないときに給付金が受け取れる「就業不能保険」を活用すれば、病気やケガで働けないときの収入減を補うことができます。

入らなくていい保険

民間の介護保険は、独自の給付条件が設けられている場合があります。「基本的に要介護2以上」で受け取れるとあっても、保険会社が定める基準を満たさないと保険金が下りないなど、使い勝手がよくないのです。なにより、介護にかかる費用は貯蓄や公的な介護保険で十分にまかなえるはず。民間の保険で用意する必要はありません。

また、貯蓄と保険を一緒に用意できる「貯蓄型」の保険もおすすめしません。一見便利そうですが、保険を用意するために加入すべきは掛け捨て型です。なぜなら、貯蓄型は保険料に占める手数料が高く設定されているからです。

保険会社に支払う保険料には、将来の保険金の原資になる「純保険料」と、保険会社の経費や販売手数料になる「付加保険料」が含まれています。

一般的に、付加保険料は掛け捨て型の方が安く設定されています。掛け捨て型は単純に保障だけを用意するので純保険料も安くなるのですが、貯蓄型保険は保障に加えて解約時の解約返戻金も用意する必要があるため、保険料が高くなってしまうのです。

保険はあくまで保障を用意するものと割り切って、貯蓄は預金や投資で行った方が有利になることがほとんどです。貯蓄型保険を利用するよりも、定期保険と投資信託に分けて「保険は保険」「貯蓄(投資)は貯蓄(投資)」で準備した方がいいでしょう。

保険の見直し5つのタイミング

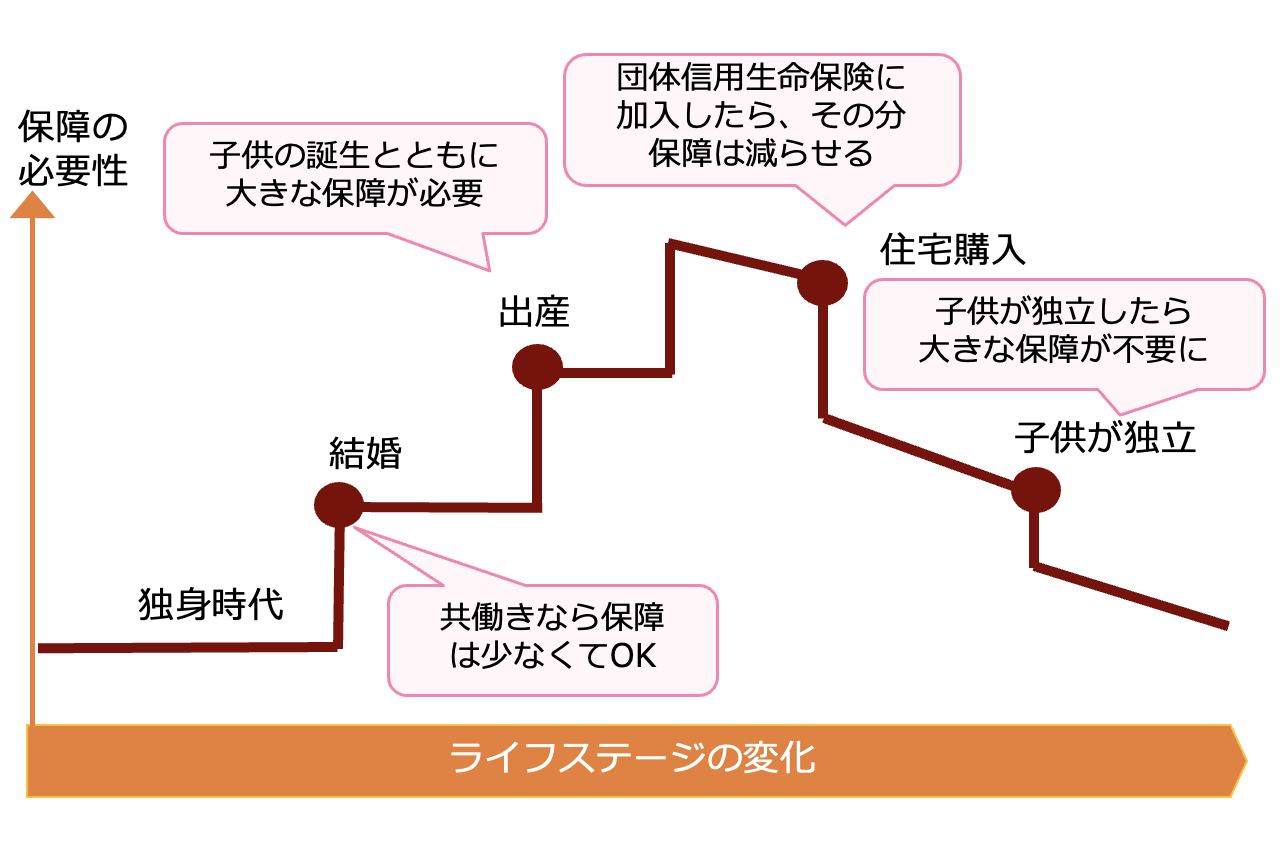

保険で備えるべき保障の金額を必要保障額といいます。必要保障額は、自分が亡くなったあとに出ていく将来の支出から、亡くなったあとに手に入る将来の収入を引いた金額です。必要保障額は、人によって異なりますし、ライフステージによっても変わります。ですから、ライフステージの変化は保険の見直しのタイミングになります。

●ライフステージと必要保障額の関係

ライフステージが変化したときには、保険の内容や保障額がそれに見合ったものになっているかを見直しましょう。ここでは、見直しのタイミングを5つ紹介します。

保険の見直しのタイミング1:就職したとき

就職とともに大きな死亡保障のある保険に入った…という話も聞きますが、この時点では多くの人が独身です。保険は万が一のときにお金で困る人のために入るもの。たとえば、20代独身の方が亡くなっても、扶養する家族や子どもはおらず、お金の面で困る人はいないのですから、死亡保険や医療保険は不要です。

すでに加入しているなら、解約も検討しましょう。もし保険に加入するなら、がん保険のように、万が一の際の支出が多くなるもののみ検討します。

保険の見直しのタイミング2:子どもが生まれたとき

一般的に、必要保障額が最も多くなるのは、子どもが生まれたときです。もっとも、共働きで、夫婦ともそれなりに収入があるのであれば、保険はそれほど必要ありません。

しかし、収入が少ない場合や配偶者を養っている場合には、万が一自分が亡くなったときに遺された家族が生活できるだけのお金を補う定期保険や収入保障保険などの加入を考えましょう。

保険の見直しのタイミング3:住宅を購入したとき

住宅ローンを利用するときには通常、団体信用生命保険(団信)という保険に加入します。団信に加入していると、住宅ローンの契約者が亡くなったり所定の高度障害になったりした際に、住宅ローンの残債がゼロになります。遺族の住居費の支払いがなくなる分だけ、ほかの生命保険の死亡保障を減らせるのです。

自宅に限らず、不動産投資でも、ローンを借りて不動産を購入する際に団信に加入します。もし契約者が亡くなった場合には、購入した物件の残債がゼロになるため、遺族の方は物件から家賃収入が定期的に得られる状態を作り出せます。この場合も、生命保険の死亡保障を減らせます。

保険の見直しのタイミング4:子どもが独立・就職したとき

子どもが成長するにしたがって、子どもの生活費や教育費の総額も減っていきます。そして子どもが独立したら、夫婦の死亡保障の金額はさらに減らせます。40代、50代となって、貯蓄が十分にあるならば、死亡保障はなくてもいいほどです。

保険を解約し、節約できたお金をつみたてNISAやiDeCoといった投資に回すのもいいでしょう。老後資金を増やすのに役立ちます。

保険の見直しのタイミング5:退職したとき

老後を迎えて年を重ねるほどに、保険の必要性は少なくなっていきます。貯蓄、退職金、年金などで老後資金が確保できているならば、保険を解約するのもいいでしょう。

もし、夫婦のどちらかが亡くなった場合に生活費や医療費が不足するというのであれば、それが用意できる分だけ生命保険に加入しておくのもいいでしょう。

必要な保障を見極めよう

確かに保険を利用すれば、さまざまな保障を用意できますが、なんとなく加入しているようだと、保険料がかさんでお金が貯められなくなってしまいます。自分にとって必要な保障だけをシンプルに用意し、無駄なく保険を活用しましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード