NISAで投資信託をスタート。メリットや覚えておきたい注意点は?

NISAを使って非課税枠を最大限活用して資産運用したいと考えているものの、実はNISAがどのようなものかわかっていない、という方も多いのではないでしょうか。また仕組みはわかっても、最終的にどの商品を選ぶかで迷っている人もいるのではないでしょうか。NISAの利用状況データを見ると、もっとも選ばれることが多いのが「投資信託」です。今回はNISAで投資信託をスタートさせるにあたって、メリットとデメリットになりがちな注意点をご紹介します。

CONTENTS目次

NISAとは?

2014年から始まったNISAは、正式名称を「少額投資非課税制度」といいます。イギリスの個人貯蓄口座「ISA」をモデルにしたため、日本版の「ISA」として「NISA」という愛称が付けられました。

名前から想像できる通り、通常は投資の利益(配当・譲渡益)に対して約20%の税金がかかるところ、NISAでは運用で得られた利益の全額が「非課税対象」となります。

仮に利益が10万円だった場合、通常だと2万円が税金として差し引かれますが、NISAでは10万円を利益として次の運用に回すことができます。NISAで購入し運用した商品はいつでも売却して引き出すことも可能です。

NISAを利用できる期間には限りがあり、最長5年間、またNISAの制度自体が2028年までとされています。

新規に投資できる金額も決まっており、毎年120万円までです。

NISAと投資信託の違い

NISAで購入できる対象の金融商品は決まっています。対象とならない金融商品には、非上場株式、FX、金(ゴールド)やプラチナなどがあります。NISAで購入できる商品のひとつが「投資信託」です。NISAと投資信託は並列で語れる関係ではなく、NISAの制度の中で購入可能な金融商品となります。詳しくは「NISAとは? 仕組みからつみたてNISAとの違いを徹底解説」をご覧ください。

NISAの利用状況

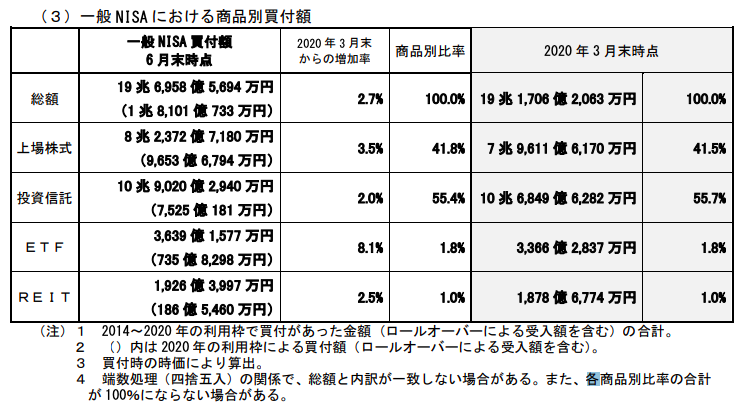

金融庁が2020年10月7日に公表した「NISA・ジュニアNISA利用状況調査(令和2年6月末時点)」によると、一般NISAの口座数は1,185万9,048口座、買付金額は19兆1,706億2,063万円です。

利用者が購入しているNISA対象の商品は大きく2カテゴリであることがわかります。商品別買付額でもっとも多くを占めるのは投資信託の56.4%です。次に上場株式が続き、40.9%となっています。

2020年3月末時点との比較で買付額の増加率を見てみると、ETFが8.1%、続いて上場株式が3.5%増加しています。ETFの増加は2019年末から2020年3月末でも15.9%と、増加が続いています。

引用: NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)

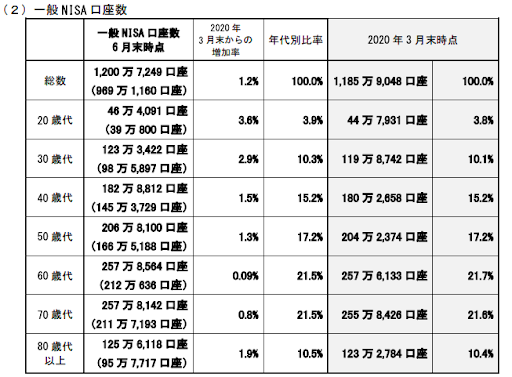

また、NISA利用者の年代別の内訳は次の通りです。

引用:NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)

年代別比率は20代が3.9%、30代が10.3%で、2020年3月末時点とを比較すると、20代が3.6%、30代が2.9%と高い増加率を示しています。

年代別比率のもっとも多い割合は60代および70代で、それぞれ21.5%です。しかしNISA導入直後の2014年6月末時点のデータとを比べると、60代が28.8%、70代が22.9%、20代は3.2%、30代が7.7%となっており、スタート当初からは若者の利用が増えてきていることがうかがえます。

NISAで投資信託を買うメリット

非課税枠をぴったり使える

株式を購入しようとすると、銘柄ごとに株価が異なりまた100株単位での購入が通常のため※、NISAの年間購入価格の上限120万円ぴったりに収めるのは難しいかもしれません。しかし投資信託ならば購入を「金額指定」できるため、購入時の手数料が無料(ノーロード)のファンドを選べば枠を使い切ることができます。

買いたいと思う個別株式が120万円よりも少ないときにはその株式を購入して、120万円の枠の余った金額を投資信託にあてることもできます。

※単元未満を扱うサービスもある

選択肢がたくさんある

NISA口座をどの金融機関で開設するかにもよりますが、取扱数の多い金融機関では、2,000本以上というところもあります。

迷うことももちろんありますが、金融機関ごとに扱っている取扱数を確認して、自分の目的に合うようなファンドを決めましょう。

例えば、利益を求めるよりもリスクをとりたくない人ならば、NISA口座を開設すれば、リスクの低いものを選ぶこともできます。例えばNISAでは債券は対象外ですが、投資信託ならさまざまな債券に分散投資しているファンドがあります。

NISAで投資信託をするときに覚えておきたいこと

NISAで投資信託を始めるにあたって、メリットはありますが、もちろんデメリットとなってしまう要素もあります。以下のような注意点を踏まえ、スタートするようにしましょう。

損益通算ができない

赤字の所得をほかの所得から相殺することを「損益通算」といいます。NISA口座の投資商品で損失が出た場合、一般の課税口座でプラスが出ている分と合算することができない仕組みになっています。

もしNISA口座で含み損が発生した場合は、その含み損がいつ発生しているかが問題となります。非課税期間がまだあるのならば、少し待ってみるというのもひとつの手です。

ですが非課税期間の5年間が経過しそうなタイミングで、市場が大きく変化し投資信託の基準価額が暴落したというような場合。このときは暴落時の金額でNISA口座から通常の課税口座に移管されることになります。そして移管後に市場が元に戻ってきて安心……というところで売却しようとすると、移管時の金額から値上がり幅があったとみなされます。

↓

90万円(5年後一般課税口座へ移管)

↓

100万円(売却)

↓

10万円に対して約2%、約2万円課税される

分配型で非課税メリットが減る

ファンドの中には「毎月分配型ファンド」という、分配金が毎月のように出るタイプの投資信託があります。文字だけを見て「毎月もらえるのはお得」と思いそうになりますが、これは元本を切り崩していることになり「元本払戻金(特別分配金)」といいます。そのため、NISA口座でなく一般の課税口座でも「非課税」とみなされているのです。

元本が減るということは、運用益を元本に組み込むことでさらに運用益が膨らむ複利効果が得られなくなります。利益は120万円を超えて非課税となるのに、非課税のメリットを減らしています。

また受け取った分配金をNISAで再投資に回すと、その分投資枠を使ったことになりますので、あえてNISA口座で分配型を選ぶ必要はないことになります。

運用には費用がかかる

投資信託は、専門家に運用を依頼する仕組みなので、当然そのための手数料など費用が必要となります。具体的にかかる費用は、購入時の「買付手数料」、投資信託の管理・運用費となる「信託報酬」、一定期間解約ができなかったり運用の期間があるファンドでは償還以外のタイミングで解約する場合に徴収される「信託財産留保額」が挙げられます。そのため、NISAの投資信託で利益を出そうと思った場合は、これらの費用を上回る必要があります。

ローリスクすぎるファンドを選択してしまうと、結果的に手数料で元の資金がマイナスになってしまうということも可能性としてはあります。

購入したい商品がない場合も

購入したい投資信託を見つけていた場合にも、NISAでその商品を取り扱っているとは限りません。目星を付けている投資信託の商品がある人は、事前にチェックしておくことも大切です。

ハイリスクな投資信託があることも

NISAは幅広い商品が対象になる分、初心者にとってはハイリスク・ハイリターンな商品が含まれていることもあります。まずはじっくりと商品の内容を理解し、自分に合ったものを選ぶことが大切です。

タイムリミットがある

投資信託は長期投資に向いていることもあり、NISAでも長期投資に適した商品を選びがちです。しかし、NISAの非課税期間は5年、ロールオーバーしても追加で5年と定められているので、5年以上経過した場合は、通常通り課税の対象となってしまいます。そのため、NISAで投資信託を行う場合は、5年以内に利益が出そうな商品を選ぶことが重要です。

まとめ

NISAは少額から始められるほか、非課税になるなどメリットが大きい投資制度です。また、利用データからもわかるように投資信託との親和性も高く人気となっています。しかし、当然ながら今回ご紹介したいくつかのデメリットも存在するため、NISAで投資信託を検討している人は、その点に注意するようにしましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用: NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)

引用: NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)

引用:NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)

引用:NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について:金融庁 令和2年6月末時点(令和2年10月7日公表)