投資で損したくない人もお金が増やせるって本当? 日本一安全な「個人向け国債」とは

2024年から新NISAが始まり、投資が注目されることも多くなりました。しかし「投資でお金が減るのはイヤ」「リスクは極力取りたくない」という人もいるでしょう。そんな人におすすめなのが「個人向け国債」。

個人向け国債は、定期預金よりお金が増やせて元本保証もあり、今後の金利上昇にも備えられる便利な商品です。安全性からすれば、個人向け国債は定期預金よりも安全です。

今回は、個人向け国債の概要とメリット・デメリット、個人向け国債の買い方を具体的に紹介します。

個人向け国債ってどんな商品?

債券は、国、地方自治体、企業などがお金を借りるために発行する借用証書のようなもの。国が発行している債券が「国債」で、個人でも買いやすいようにした国債が「個人向け国債」です。

個人向け国債は毎月発売されており、最低購入価格1万円から1万円単位で購入できます。個人向け国債を買うと、半年に1度利息が受け取れ、満期になると貸したお金が返ってきます。

個人向け国債には「固定3年」「固定5年」「変動10年」の3つのタイプがあります。

<個人向け国債の3つのタイプ>

「固定」「変動」は金利の仕組みのことです。

- 固定…販売している利率が満期まで変わらずにもらえること

- 変動…半年に1度、利率が見直されて変動すること

を表します。

また年数は、お金を貸す期間(=満期になるまでの期間)のことです。それぞれ3年・5年・10年後に満期を迎えることを表します。

なお、満期前でも、発行後1年以上経過すれば中途換金ができます。その際、直近2回の利息にあたる金額が中途換金額から差し引かれますが、元本割れは絶対にしません。

個人向け国債の利率は、最低でも年0.05%が保証されています。マイナス金利のころ、銀行の普通預金金利は年0.001%などとなっていましたが、個人向け国債の金利は0.05%よりは下がらないのです。

2022年中頃まで、個人向け国債の金利は3タイプとも0.05%の下限で設定されていました。しかし、変動10年は2022年8月、固定5年は2022年12月から、固定3年は2023年11月から金利が上昇してきています。2024年6月募集分に関しては、変動10年国債の金利は年0.69%、固定5年国債の金利は年0.59%、固定3年国債の金利は年0.40%となっています。

マイナス金利の解除によって、銀行の普通預金の金利は年0.02%程度、定期預金の金利は年0.2%〜0.4%程度に上昇しています。しかし、金利で比較すれば個人向け国債のほうが多少高くなっていることがわかります。

金利が見直される「変動10年国債」が一番おすすめ!

個人向け国債のおすすめは「変動10年国債」です。固定3年国債と固定5年国債は今後金利が上昇しても、購入時点の金利から変わることはありません。それに対し、変動10年国債の場合は、保有中に利率が見直されます。つまり、金利が上昇すれば利息が増えるのです。

変動10年国債が参考にしている基準金利は、「10年固定利付国債の利回り」です。この基準金利に0.66を乗じた利率が利払日ごとに設定され、変動10年国債の適用利率になるルールです。計算した結果、0.05%を下回る場合でも、年0.05%の最低金利が保証されます。

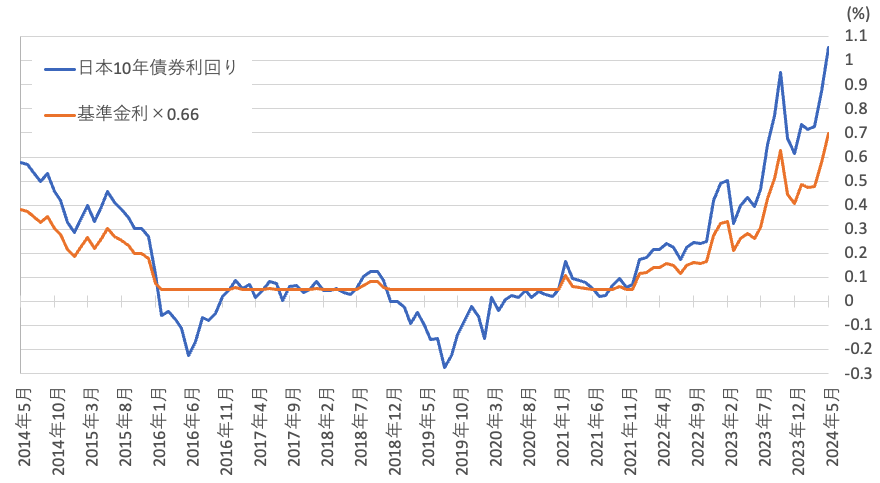

直近10年間の10年固定利付国債の利回りと、その基準金利に0.66をかけた適用利率をグラフに表すと、次のようになります。

<直近10年の「10年固定利付国債の利回り」の推移>

青が「10年固定利付国債の利回り(=基準金利)」、オレンジが「基準金利×0.66」の数値です。オレンジのグラフは、途中0.05%の最低金利が長いこと適用されていますが、2022年8月あたりから上昇していることがわかります。

実際、変動10年国債の半年ごとの金利も上昇しています。

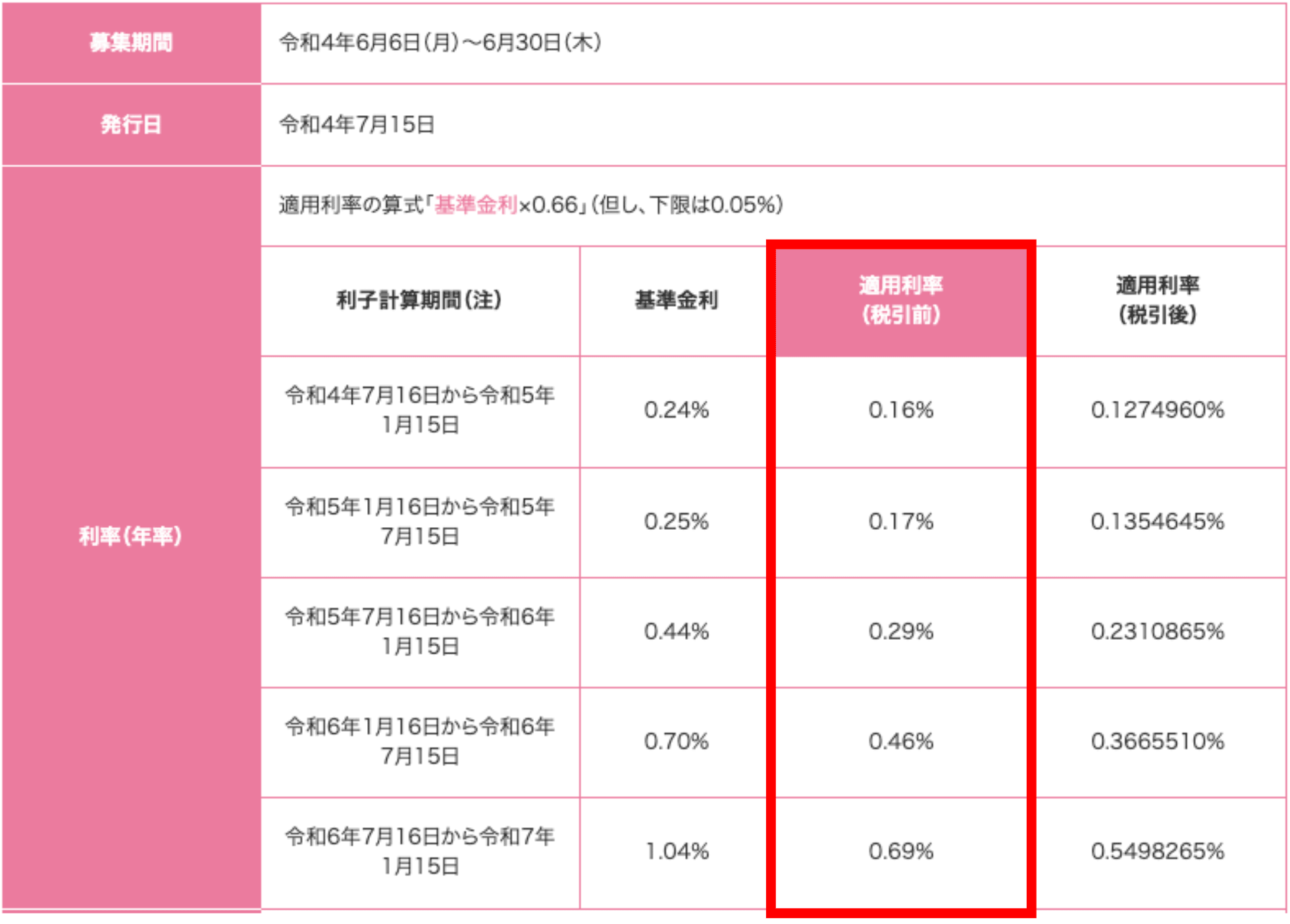

<変動10年国債(第147回・2022年7月発行)の適用利率>

図は2022年7月に発行された変動10年国債の適用利率を示したものです。赤枠で示した適用利率(税引前)をみると、0.16%、0.17%、0.29%、046%、0.69%と、半年ごとに上昇していることがわかります。他の月に発行された変動10年国債もこれと同様に、金利が少しずつ上昇しています。

マイナス金利が解除された今、さらに金利が見直されて利上げされることがあれば、10年固定利付国債の利回りも上がり、個人向け国債の適用利率も上がっていくでしょう。

「変動10年国債」のメリットとデメリット

変動10年国債のメリットとデメリットは、次のとおりです。

変動10年のメリット

- 預貯金よりも金利が高く、日本一低リスクの資産

- 中途換金しても元本割れしない

- 金利が上昇すれば、もらえる利息も増える(金利リスクヘッジ)

- インフレに比較的強い(インフレヘッジ)

- 最低でも0.05%の金利がつく

- 手数料がかからない

変動10年国債は預貯金より金利が高く、日本一低リスクの資産です。元本割れもしません。国が潰れるとしたら、その前に銀行が潰れるはずです。そのうえ、上でも確認したとおり、金利の上昇にともなってもらえる利息も増えます。仮に金利が下落したとしても、0.05%より下がることはありません。

また、インフレとなり物価が上がると、インフレを抑制するために金利が上昇していきます。インフレ対策としても有用な資産と言えます。手数料が一切かからない面もメリットとして大きいでしょう。

変動10年国債のデメリット

- 購入から1年間は中途換金できず、中途換金すると、直前2回分の利子を返還する必要がある

- 自動積立ができない

- 利子は現金で払い出されるので複利運用できない

個人向け国債は原則として購入から1年間は中途換金ができません(口座名義人が亡くなった場合や、大規模な自然災害の被害を受けた場合などには中途換金が可能)。また、1年経って中途換金すると、直前にもらった2回分の利息は返還しなくてはなりません。ただし、1年経過時点ですでに2回分の利息はもらっているのですから、利息を返還したとしても元本割れすることはありません。

毎月発行されるので毎月購入できるのですが、自動積立の仕組みがないので、毎回自身で購入手続きする必要があるという点はデメリットと言えそうです。

変動10年国債はどうやって買うの?

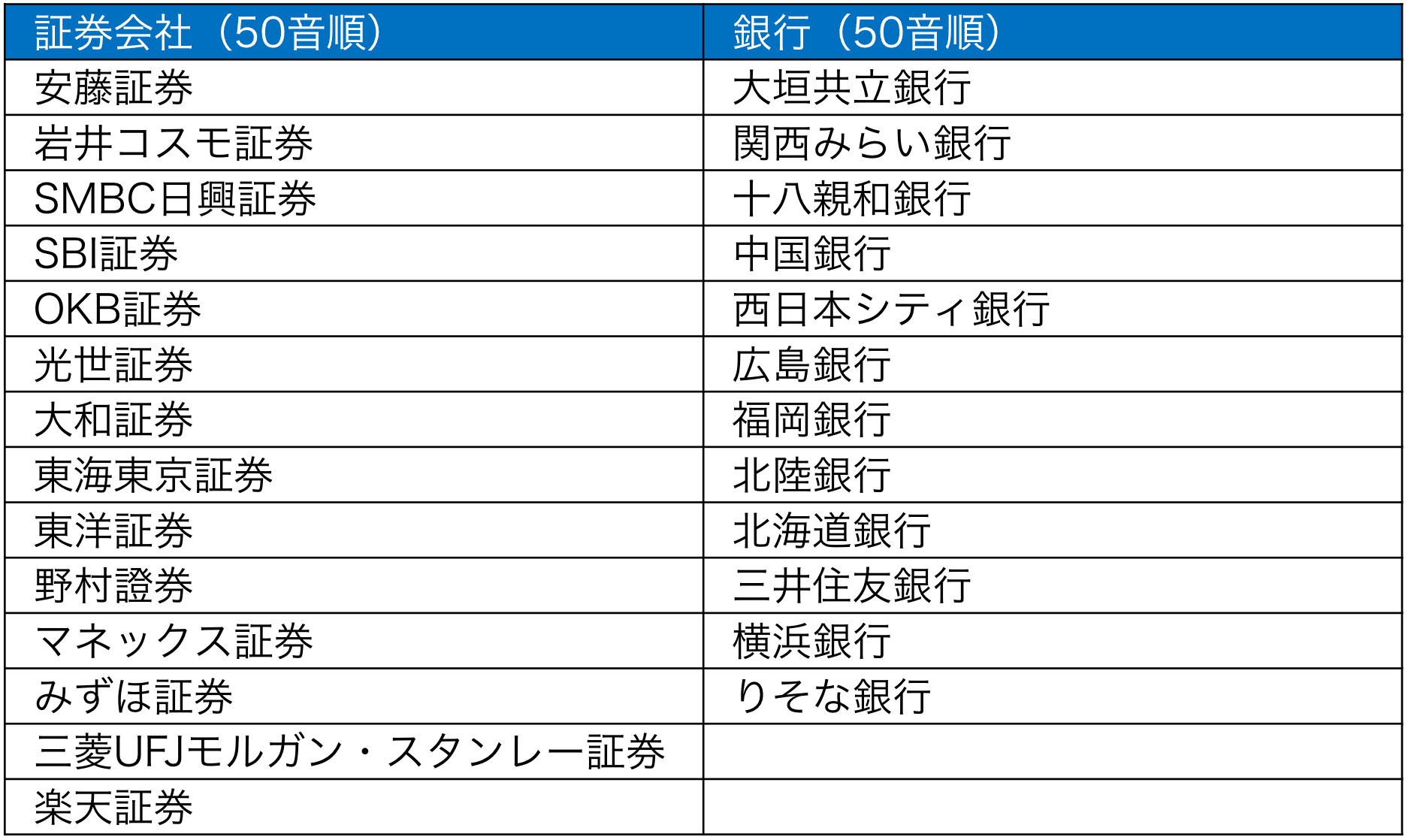

個人向け国債は、銀行や証券会社など多くの金融機関で取り扱っています。以下の金融機関では、インターネット上で購入することもできます。

<インターネット上で個人向け国債を購入できる金融機関>

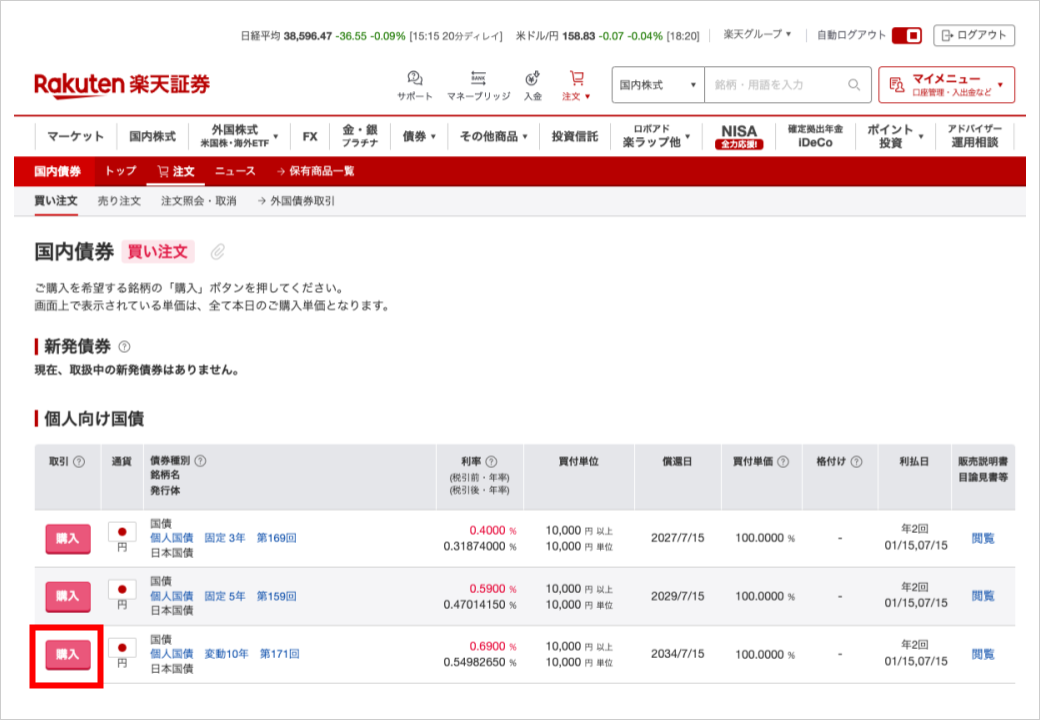

ここでは、楽天証券を利用して変動10年国債を購入する手順を紹介します。

1. サイトにログイン後、個人向け国債の「購入」を選択

楽天証券のサイトにログインし、「債券」→「国内債券」を選択。表示された個人向け国債の一覧の中から変動10年国債の「購入」を選択します。

2. 「個人向け国債に関する説明書」を閲覧する

個人向け国債の購入前には、「個人向け国債に関する説明書」を確認する必要があります。「閲覧する」を選択すると個人向け国債に関する説明書が表示されます。説明書には、中途解約で2回分の利息が差し引かれることやクーリングオフができないことなどが書かれています。

内容を確認し、問題がなければ「同意します」にチェックを入れ「完了する」を選択したあと「購入」を選択します。

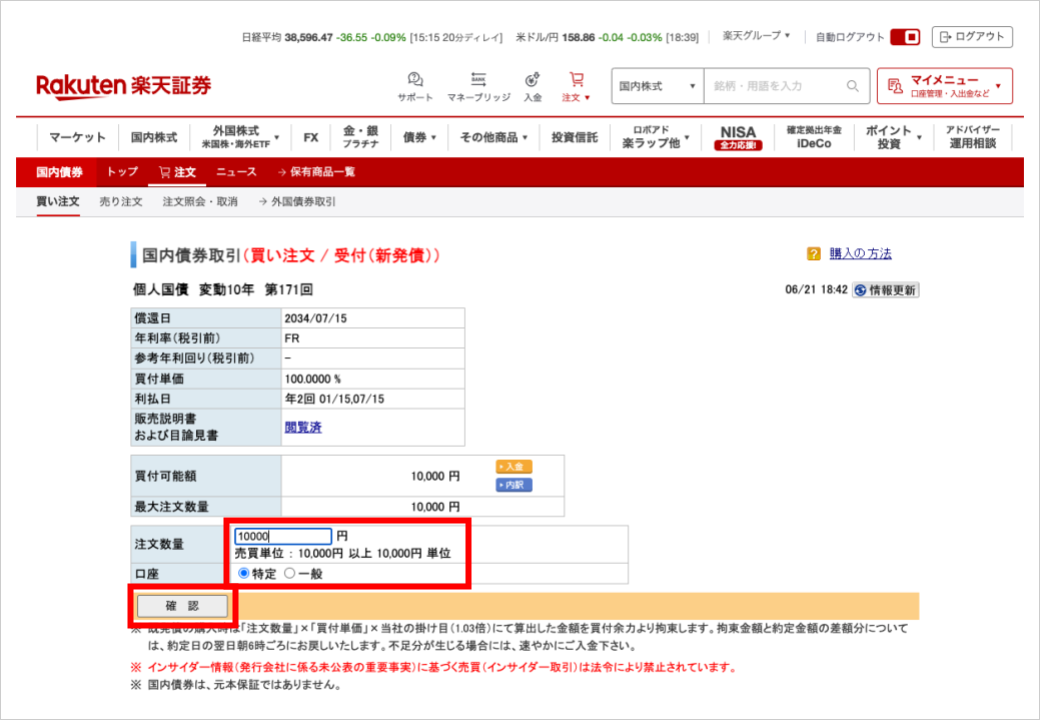

3. いくら買うかを入力

「注文数量」に購入する金額を入力。口座を選択して「確認」を選択します。なお、個人向け国債はNISAでは購入できません。

4. 注文内容を確認

注文内容に間違いがないかを確認。問題なければ「取引暗証番号」を入力して「注文」を選択します。

5. 注文が完了する

これで注文が完了。「注文照会・取消へ」のリンクを選択すると、ここまでの注文内容が表示されます。なお、注文が成立(約定)するまでであれば注文を取り消すこともできます。

国債は、どんな資産形成に向いている?

変動10年国債は、数年以内に使う予定のお金、たとえば住居購入の頭金や車の購入資金、留学費用などを用意するのに向いています。これらのお金は、使うまでにまだ時間があるために増やしたいものの、減ると困ってしまいます。変動10年国債を利用することで、元本割れもなく、堅実にそのお金を準備できます。

変動10年国債でお金が増える感覚がつかめたら、さらに投資でお金を増やすことを考えてみましょう。投資には、お金が減ってしまう可能性もありますが、長期間じっくり取り組むことで、その可能性を抑えることができます。

長期で取り組めばさらに可能性は広がります

新NISA(ニーサ・少額投資非課税制度)は、投資の利益にかかる約20%の税金を一生涯非課税にできる制度です。たとえば新NISAをじっくり利用することで、お金を堅実に増やしていくことができます。

またiDeCo(イデコ・個人型確定拠出年金)では、出した掛金が全額所得控除になるため、所得税や住民税を節約しながら老後資金を準備可能。新NISAと同じく運用益非課税です。

変動10年国債は、預貯金よりも金利が高く、中途換金しても元本割れしない、日本一低リスクの資産です。インフレ抑制のために、今後も金利が上昇していく可能性もあります。なんとなく「定期預金」ではもったいない。変動10年国債の利用をぜひ検討してみてください。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード