【2024年版】企業型確定拠出年金で資産を増やすには? 世界情勢に合わせた商品選びとメンテナンス方法

2022年から2023年にかけては、日本において物価上昇や円安などの経済環境の変化が起きています。企業型確定拠出年金の加入者の中には、2024年こそ投資信託で運用したい、資産配分を見直したいと考える人もいるかもしれません。この記事では、企業型確定拠出年金の商品選びの基本と現在の経済状況を加味するポイントを、実際に会社員の方にアドバイスしている現場のFPが解説します。

2024年の企業型確定拠出年金はどう選ぶべき?

2024年からの企業型確定拠出年金(企業型DC)の運用について考えるにあたり、最近の運用環境の変化を見ておきましょう。

2022年からの物価上昇

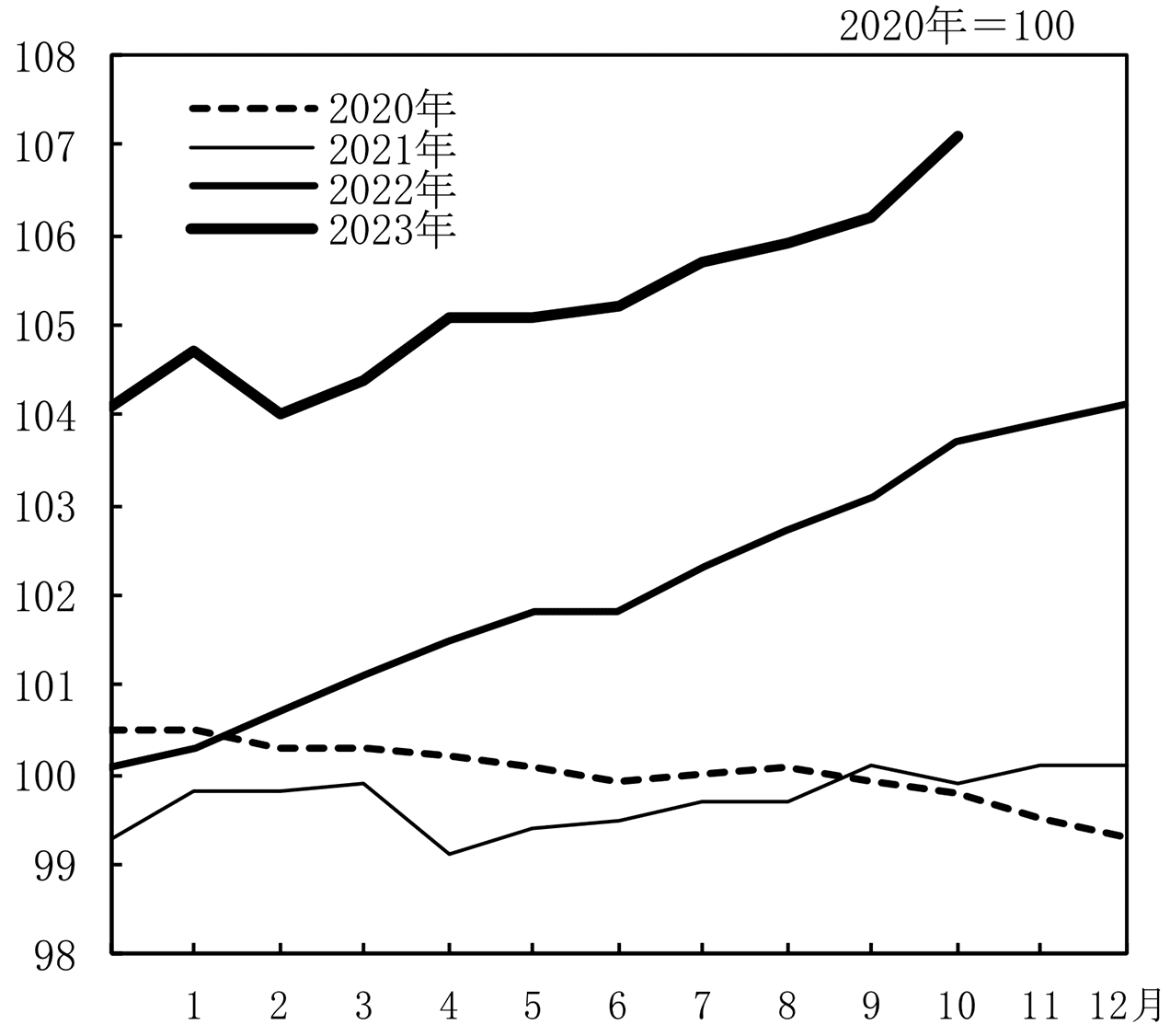

【消費者物価指数・総合指数の動き】

画像出典:総務省「2020年基準消費者物価指数 全国」2023年10月分(PDF)より

日本では長い間デフレが続いてきましたが、上記のグラフのとおり、2022年からは急激な物価上昇が続いています。総務省の2023年10月分の消費者物価指数によると、総合指数は前年同月比3.3%、前月比でも0.7%の上昇となっています。

さまざまなモノの値段が上がり、家計のやりくりの難しさを感じる人も多いのではないでしょうか。モノの値段が上がると、相対的にお金の価値は目減りします。物価上昇がこのようなペースで続くとはかぎりませんが、今後は運用によるインフレ対策の重要性が増すと考えられます。

金利が上昇傾向に

日本は金融緩和政策によって超低金利が続いていましたが、2022年から長期金利の指標である10年国債の利回りが上昇してきました。金利上昇の主な要因は、アメリカの長期金利上昇の影響と日銀の金融緩和政策の縮小予想などが考えられます。

確定拠出年金の運用商品には、定期預金のような元本確保型もあります。今のところ、預貯金の金利に大きな変動はありませんが、今後は若干の上昇があるかもしれません。

円安のために円資産の価値が下落

2022年3月頃から急激な円安ドル高が進み、2023年10月には 1米ドル150円台までに達しました。 その後はやや戻していますが、当分は円安ドル高基調が続くと考えられます。円安による円資産の価値の下落は、運用の配分にも影響を及ぼします。国内の資産だけで運用していた人は、海外資産へ目を向けてみましょう。

定年延長による継続雇用の増加

定年延長とは、2021年4月に施行された「高年齢者雇用安定法」による高年齢者の就業機会の確保のことです。一概に定年延長が義務化されるわけではありませんが、65歳までの雇用確保は義務化されました。

総務省の労働力調査によると、高齢者の就業率は増加傾向にあり、2022年は60歳から64歳で73.0%、65歳から69歳で50.8%となっています。企業型確定拠出年金は厚生年金に加入していれば、70歳まで加入が可能です。

60歳以降も正社員として雇用されるのは難しいかもしれませんが、契約社員などで社会保険に加入するケースは増えると考えられます。企業型確定拠出年金の導入企業であれば、厚生年金と確定拠出年金のダブルで年金を上積みできます。

新NISAがスタート

2024年から、抜本的に拡充された新しいNISA(少額投資非課税制度)がスタートします。新NISAと企業型確定拠出年金を組み合わせることで、さまざまなライフイベントの資金を柔軟に準備できるようになるでしょう。勤務先の企業型確定拠出年金があれば、個人で老後のために回すお金がなくても最低限の資金を作れます。NISAで教育資金を準備し、子育てが終わったら老後資金を上乗せできるようにする、などの使い方もできるでしょう。

企業型確定拠出年金におけるポートフォリオの考え方

ポートフォリオとは、株式や債券のような金融商品の組み合わせのことです。確定拠出年金の場合、特定の企業の株式や特定の国や団体などの債券には直接投資せず、投資信託を利用します。ここでは、企業型確定拠出年金におけるポートフォリオについて解説します。

基本となるGPIFのポートフォリオ

ポートフォリオといわれてもどう組み合わせていいかわからない人は、GPIF(年金積立金管理運用独立行政法人)の運用をお手本にしてみましょう。GPIFとは日本の公的年金の管理・運用をする機関で、運用方針を公表しています。2020年4月からのGPIFの基本ポートフォリオは、以下のように組まれています。

- 国内債券:25%

- 国内株式:25%

- 外国債券:25%

- 外国株式:25%

参照:年金積立金管理運用独立行政法人「2023年度の運用状況」

2020年から毎年ほぼこの配分で運用していますが、運用成績(収益率の年率)は以下のようになっています。

- 2020年:25.15%

- 2021年:5.42%

- 2022年:1.50%

参照:年金積立金管理運用独立行政法人「過去の運用状況」

3年間の運用成績のバラツキに驚く人もいるでしょう。このようにリスクのある運用では単年度で見ると大きくプラスになる年もあれば、不振の年もあります。GPIFの2002年から2023年度第2四半期までの収益率は3.91%で、長期になると平均化されていくのです。ちなみに、このポートフォリオは中くらいのリスク・リターンと考えられます。

リスク許容度別のポートフォリオの調整

確定拠出年金の運用は国の年金と同様に長期の運用なので、このままGPIFの配分をマネしてもよいでしょう。しかし、あまり値動きの激しい運用はしたくない人(あるいは逆の人)もいるかもしれません。その場合は、リスク許容度に沿って、ポートフォリオを調整します。リスク許容度とは、運用でどの程度までマイナスを受け入れられるかの度合いです。たとえば、リスク許容度が高いとは、以下のような人です。

- 年齢が若い

- 収入が多い

- 保有資産が多い

- 必要資金が少ない

- 投資経験が多い

- 積極的に資産を増やしたいと考える

上記のような観点から判断してGPIFより安定した運用がしたい人は、国内債券の割合を増やしましょう。また、より積極的に利益を得たい人は、外国株式の割合を増やすとよいでしょう。

60代以降の引き出しが始まってからのポートフォリオ

確定拠出年金は、60歳以降に引き出しができるようになります。引き出しは資産を一括で引き出す方法と、年金のように分割で受け取る方法と、一括と分割の併用があります。分割で受け取る場合、残りの資産の運用が続く点に注意が必要です。

引き出しが始まると、資産を減らしたくないからと元本確保型(定期預金など)に移す人もいるかもしれません。しかし、定期預金では物価上昇に対応できないおそれもあります。物価上昇率と同じくらいのあまりリスクの高すぎないポートフォリオで運用を続けると、積み立てた年金資産が長持ちするでしょう。

企業型確定拠出年金商品選びのポイント

自分に合うポートフォリオが決まったら、具体的な商品を選びます。ここでは確定拠出年金の商品選びのポイントを、最近の運用事情を踏まえて解説します。

金利は上がっていても元本確保型を選ばない

長期金利の上昇に伴って元本確保型の定期預金の金利も上がる可能性はありますが、選ばないほうがよいでしょう。元本確保型を選ぶべきでない理由は2つあり、一つは先述した物価上昇のリスクに対応できないためです。もう一つは、運用益が出ないと確定拠出年金の税のメリットが薄れるためです。

確定拠出年金で用意されている定期預金の金利は、通常の金利より高めに設定されている場合もあります。しかし、現在の多くの銀行の定期預金の金利は年率0.002%程度と、お金を増やせる水準ではありません。確定拠出年金の運用益は課税されずに再投資され、利益が利益を生む効果(複利効果)を期待できます。ただし、あまりに運用益が少ないと複利の力も働きにくくなるのです。

「為替ヘッジなし」の商品を選ぶ

企業型確定拠出年金の投資信託には、「為替ヘッジあり」の商品が用意されている場合があります。たとえば、外国株式で運用する投資信託に、「外国株式投資信託(為替ヘッジあり)」と「外国株式投資信託(為替ヘッジなし)」の2種類があるようなケースです。

為替ヘッジありは為替の値下がり(円高)による損失を回避するもので、市場が円高基調の場合に効果を期待できます。しかし、為替ヘッジには費用がかかり、円安時のメリットを受けられない点に注意が必要です。つまり、現在のような円安時には為替ヘッジありは向かず、基本的には為替ヘッジなしの商品を選ぶのが適切といえます。

「ほったらかし」を希望する人はバランス型ファンドを

ポートフォリオと聞いて面倒に感じ、「できればほったらかしで運用したい」と考える人は、バランス型ファンドを選ぶとよいでしょう。バランス型ファンドとは商品ごとの運用方針によって、複数の資産や地域をミックスして運用をする投資信託です。たとえば、国内債券・国内株式・外国債券・外国株式に均等に投資するファンドを選ぶと、1本でGPIFのような運用ができるわけです。

バランス型ファンドでは投資対象を分散して買い付け、資産の値動きによってポートフォリオが崩れた場合のリバランスもしてくれます。そのため、長期での「ほったらかし」運用が可能なのです。

一般的に確定拠出年金では複数のバランス型ファンドが用意され、自分のリスク許容度に合ったものが選べます。

FPが選ぶ2024年のポートフォリオ

参考までに、筆者のiDeCo(個人型確定拠出年金)のポートフォリオを紹介します。具体的な商品名は伏せます。

| 日本株式インデックスファンド(日経225) | 10% |

|---|---|

| 日本債券インデックスファンド | 10% |

| 先進国株式インデックスファンド(MSCI コクサイ) | 45% |

| 新興国株式インデックスファンド | 15% |

| グローバルREITインデックスファンド | 5% |

| J-REITインデックスファンド | 5% |

| 海外債券インデックスファンド | 10% |

株式の割合が70%とハイリスクで、この1年で先進国株式を5%減らし、その分新興国株式を増やしました。ふだんあまり運用成績を追っていませんが、2023年はおおむね好調でした。

新興国株式を増やした理由は、BRICS加盟国の拡大のようなニュースから今後は新興国の重要性が増すと考えているためです。今のところ運用成績は先進国株式が絶好調ですが、新興国株式もまずまずで、今後の成長が楽しみです。

運用の見直しが必要なときとは?

確定拠出年金の運用は、頻繁に見直す必要はありません。運用の見直しの考え方とタイミングについて解説します。

積み立てる商品はなるべく変えないのが基本

【時間分散の効果】

画像出典:金融庁「投資の基本」より

確定拠出年金で積み立てる商品はなるべく変えないようにしましょう。確定拠出年金の運用は長期の積み立てで、複利効果や時間分散の効果を得る手法です。

時間分散の効果とは、上の図のように定時定額の買い付けによって、購入価格を平均化することです。投資信託のように価格変動する商品を定額で買い続けると値上がりしているときは少ない数量を、値下がりしているときには多い数量を買えます。その結果、購入単価が均され、一括購入によくある高値掴みのリスクを避けられるのです。

この時間分散の効果は、同じ商品を買い続けることで得られます。運用成績が思わしくないと商品を変えたくなる気持ちも理解できますが、基本は値下がりしても買い続けるようにしましょう。

年に1回は状況を確認する

ポートフォリオを見直すかどうかを決めるため、年に1回は運用状況を確認しましょう。確定拠出年金は基本的に「ほったらかし」で問題ありませんが、あまり長期間放置するのもよくありません。年に1回程度ならそれほど負担にはならないので、誕生月のように時期を決めて実行するとよいでしょう。といっても、運用状況に問題がなければ、確認だけでかまいません。

年齢と受け取り開始に合わせて

確定拠出年金の見直しが必要になるのは、受け取りが近づいたときです。特に一括で受け取る予定の人は、マイナスでの受け取りを避けなくてはなりません。つまり、年齢が高くなると、取れるリスクは低くなるのです。60歳が近づいてきたら、積極的に運用していた人もリスクを減らしたポートフォリオに見直しましょう。確定拠出年金には「スイッチング」という機能があり、新規に買い付ける商品だけでなく、保有する資産の配分の変更も可能です。

運用環境が変化したとき

運用環境に変化が起きた場合、状況に合わせてポートフォリオを見直してもよいでしょう。たとえば、株式市場が活況になる、現在のように円安で国内資産の価値が下がるなどの変化が起きた場合です。より運用益を狙いやすいポートフォリオに変更して、効率的に資産を増やしていくのも確定拠出年金のような長期運用の考え方の一つです。

掛金が増えたとき

企業型確定拠出年金の掛金は全従業員一律の企業もありますが、社内等級などによって段階的に引き上げられるような企業もあります(ただし、拠出限度額の範囲内で)。掛金が増えた場合、配分比率を変える必要はありません。しかし、一般的には掛金の多いほうがリスクを取りやすいと考えられるため、増えた分を外国株式のようなリスクの高めのファンドで運用してもよいでしょう。

商品が追加されたタイミングで

確定拠出年金では、金融機関から商品を追加される場合があります。商品が追加されるケースには、以下のようなパターンがあります。

- 今までのラインナップにはない投資対象の商品が追加される

- 同じ資産でより信託報酬の低い商品が追加される

- 同じ資産で運用実績の良好な商品が追加される

商品が追加された場合、必ずどのような商品かを確認しましょう。自分の運用にプラスになると判断できれば、取り入れるとよいでしょう。

インフレや円安に負けないポートフォリオで運用しよう

確定拠出年金の運用のポートフォリオは、通常はずっと同じでも問題ありません。しかし、元本確保型や国内資産に偏った運用をしている人は、見直しをするとよいでしょう。自分のリスク許容度の範囲で海外資産への運用商品も取り入れ、インフレや円安に対応していくことが大切です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

画像出典:

画像出典: 画像出典:金融庁「

画像出典:金融庁「