ドル建ての定期預金は投資に活用できる? ポイント解説

三井住友銀行がドル定期預金の金利水準を引き上げるとの報道があり、一部SNSでも話題になっていました。

今回の記事では、三井住友銀行のドル定期預金の金利引き上げの背景や、定期預金を活用してドル投資を行う時の考え方について、シミュレーションも交えながら紹介していきます。

CONTENTS目次

三井住友銀行のドル定期預金。金利引き上げの背景は?

これまで、三井住友銀行は米ドルの市場金利に自行の預金金利を連動させないスタンスでしたが、今回の報道の一部によると「市場金利に反映する」考えから5.3%への引き上げに踏み切ったとのことです。

参考:三井住友銀行、ドル定期預金の金利上げ 年0.01→5.3%に - 日本経済新聞

三井住友銀行のドル定期預金の金利引き上げの背景を、市場金利なども踏まえながらまとめました。

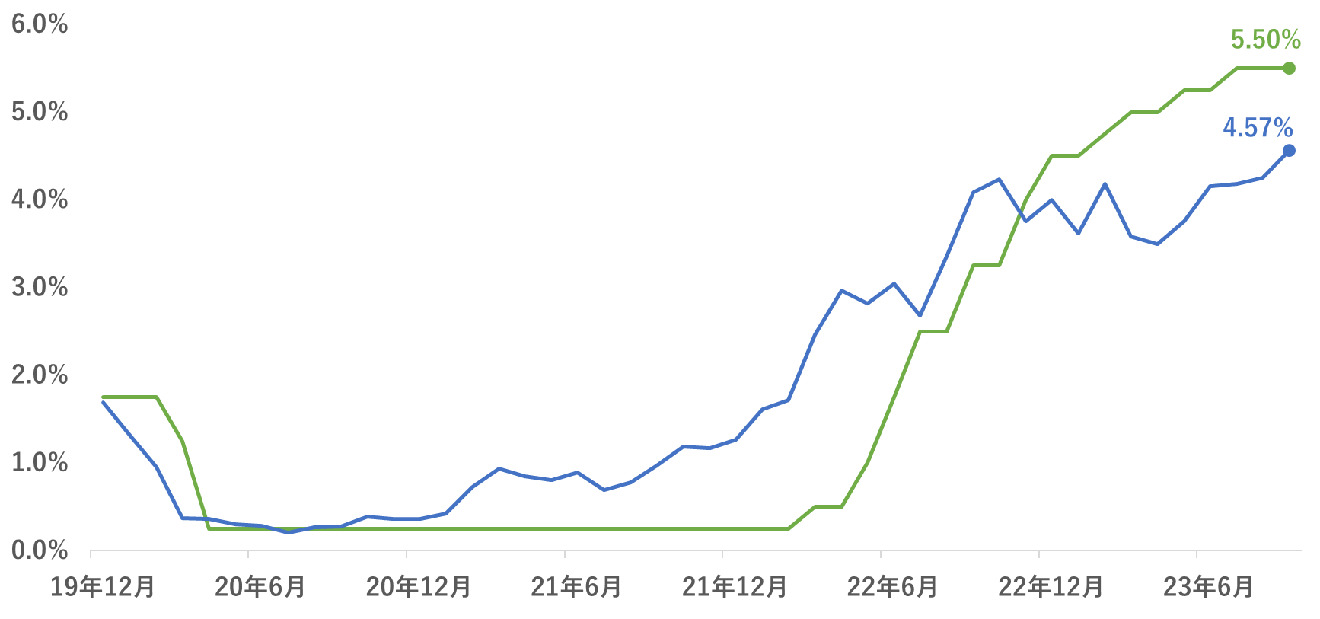

アメリカの市場金利は上昇傾向

アメリカの市場金利は2021年の後半頃から上昇傾向となっています。アメリカの中央銀行であるFRBは、2020年にコロナ禍の対策として金利をゼロ(アメリカの近年の政策金利は範囲で表現されるため、正確には0%~0.25%)に引き下げる金融緩和を行っていましたが、2022年3月から利上げを実施しています。

インフレ抑制などを目的とした利上げは断続的に行われ、2023年9月現在、アメリカの政策金利は5.25%-5.50%まで上昇しています。

アメリカ政策金利の上限の推移

政策金利は、主に翌日~3カ月など短い期間の金利に特に強い影響を与えるものですが、将来のインフレに対する期待感、金利が高止まりするとの見通しなどを背景に、中長期の金利も上昇しています。

預金金利や顧客への貸出金利は必ず市場金利に合わせなければならないわけではなく、実際に適用する金利水準は各金融機関の判断になります。ただし、基本的には市場金利の上昇は、預金金利をはじめとしたさまざまな金利に上昇圧力をもたらします。

市場の金利を反映した水準に引き上げ

三井住友銀行は今回、以上のような市場金利の上昇を踏まえて定期預金の金利を引き上げるとの意向を示しました。具体的には次のような金利水準に引き上げられるとのことです。

| 9月19日時点 | 9月25日以降 | |

|---|---|---|

| 1カ月~2カ月 | 0.01% | 1.00% |

| 3カ月 | 0.01% | 3.70% |

| 6カ月 | 0.01% | 5.30% |

| 1年 | 0.01% | 5.30% |

「三井住友銀行|パーソナル外貨定期預金(米ドル)金利引き上げのお知らせ(PDF)」を基に筆者作成

そもそも近年の三井住友銀行は、ドルの金利上昇が進む中でも預金金利を維持するスタンスでしたが「外貨において幅広いサービスに応える」べく市場動向を踏まえた金利水準の引き上げを実行しています。

他行のドル金利水準に追随する形に

一部のネット銀行や三井住友銀行のグループ会社であるSMBC信託銀行など、アメリカの市場金利を踏まえてドル預金金利を高く設定している銀行も散見されます。

主要ネット銀行とSMBC信託銀行・三井住友銀行のドル定期預金金利

(一時的なキャンペーンなどの優遇金利を取り除くため、外貨から外貨への定期預金設定時に適用される金利より集計)

| 1年定期預金金利 | |

|---|---|

| ソニー銀行 | 5.0% |

| auじぶん銀行 | 5.1% |

| 大和ネクスト銀行 | 5.3% |

| SMBC信託銀行 | 5.3% |

| 三井住友銀行 | 0.01%→5.3%(2023年9月25日より) |

特記ないものは2023年9月23日時点、各金融機関Webサイトを基に筆者集計

参照:金利一覧 外貨預金|ソニー銀行

参照:金利一覧|じぶん銀行

参照:外貨預金 金利一覧|大和ネクスト銀行

参照:外貨定期預金 金利一覧|SMBC信託銀行

今回、三井住友銀行がドル金利を引き上げたことにより、1年金利においては上記のネット銀行と同等かやや上回る水準となります。金利水準の引き上げは預金者が期待できる収益性の底上げにつながるため、他行対比での競争力が強化されドル預金の獲得が促進されると期待されます。

ドル資産の拡大を目指す方針の三井住友銀行

三井住友銀行は、ドル資産を拡充させる方針を明らかにしています。具体的には、三井住友銀行とSMBC信託銀行が保有する個人のドル資産2兆円を2025年度をめどに倍増させる考えです。

参考:三井住友銀が個人米ドル定期預金金利を最大5.3%に-現状0.01 % - Bloomberg

三井住友銀行が属する三井住友フィナンシャルグループでは2023年度~2025年度の新中期経営計画において、資産運用ビジネスの強化を課題の一つとしてあげています。その具体的な数値として、アセットマネジメント(以下AM。投信・ファンドラップ(FW)・DPM(単独運用指定信託)・合同運用指定金銭信託の合計)と外貨の合計を2025年度までに+5兆円増やす目標を設定しています。

AMと外貨それぞれの増加額には具体的な記載はありませんが、ドル資産の2兆円からの倍増=+2兆円は、この中期経営計画に沿ったものといえるでしょう。

参考:SMBCグループの経営戦略(PDF)|三井住友フィナンシャルグループ

参考:SMBCグループ 2023年8月25日 IR Day(PDF)|三井住友フィナンシャルグループ

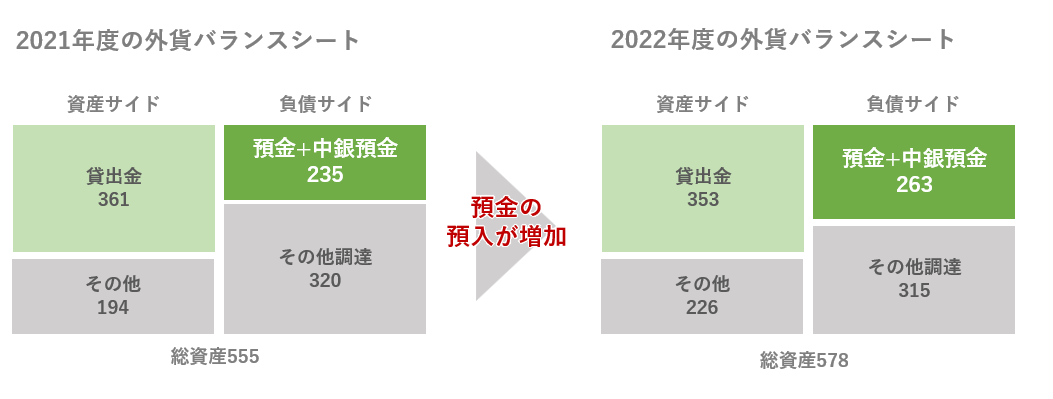

実は、三井住友フィナンシャルグループ全体のドル資産強化の動きは前年度から見られています。三井住友フィナンシャルグループの外貨のバランスシートを見ると2021年度から2022年度にかけて、預金金額が約280億ドル増えています。

三井住友フィナンシャルグループ外貨バランスシート(単位:10億ドル)

足元の新中期経営計画では、このような外貨資産の拡大をグループ間で連携しながら推進していく方向性を示しています。個人のドル預金の強化は、外貨資産拡大のための具体的なアクションの一つと考えることができるでしょう。

ドル定期預金での資産運用のポイント

今回の三井住友銀行の外貨預金に関する報道を受けて、ドル預金での資産運用をあらためて検討する方も少なくないでしょう。ここからは、ドル定期預金の仕組みや投資に対する考え方について簡単に紹介します。

ドル定期預金は一定期間ドルのまま保有する預金

定期預金の仕組み自体は、円預金にもあるのでイメージしやすいと思いますが、あらかじめ決められた期間、銀行に預けたままにしておく代わりに優遇された金利を受け取る商品です。たとえば3カ月のドル定期預金であれば、3カ月間はドルを引き出したり円もしくは他の通貨に換金したりできなくなります。

円の定期預金は、近年限界まで金利が引き下げられた状態が続いてしまっているため実感しにくいですが、長期間の定期預金の方が、預金者が換金できない・円に戻せない期間が長く不便なため、その対価として金利が高くなりやすい傾向にあります(ただし市場環境などによって例外もあります)。

ドルの定期預金の場合は、円からドルに換えてそのまま定期預金を契約する、保有しているドル普通預金(いつでも円に戻せるドル預金)を定期預金に契約する二つの方法があります。銀行によっては近年ドルを積極的に集める動きが見られ、しばしば円からドルに定期預金設定すると金利が優遇される(高くなる)キャンペーンが行われています。

投資家から見たドル定期預金の損益の仕組み

ドルを含めた外貨の定期預金は「預金」とついていても円預金と比べて損益が発生しやすい商品です。そのため、個人の場合は投資・資産運用の一つの選択肢として位置づけられることが多いといえます。

ドル定期預金の損益は以下のような要素で決定します。

- ドル定期預金の金利

- 手数料(もしくは円→ドル、ドル→円の為替レート差)

- 為替変動による損益

ドル定期預金の金利

金利は今回紹介したように、通常「%」で表します。また、この金利は「ドルに転じたあとの金額」に対して適用されます。

たとえば日本円100万円を1ドル145円の時に5%で1年ドル定期預金(1年は365日の前提で計算。うるう年ではないとする)を組んだとして試算してみましょう。

まず、ドルに変換すると100万円は6,896.6ドルとなります。これを1年間定期預金に預けるので、1年間で得られる税引き前の金利収入は344.8ドル(=6,896.6×5%)です。

さらに、外貨の定期預金では通常税金が源泉徴収されます。税金は20.315%(所得税・復興特別所得税・住民税の合計)なので、実際の金利収入は税金を引いて274.8ドルが受取利息額となります。

(以上、筆者試算のため金融機関の実際の計算とは誤差が生じる場合あり。なお記載上は四捨五入しているが、途中計算においては四捨五入せず計算)

なお、ほとんどの金利は「1年あたり(年率)」で表現されるため、6カ月や3カ月など短い期間の定期預金を設定したときには預入期間に応じて実際の金利収入は低下します。

手数料(もしくは円→ドル、ドル→円の為替レート差)

手数料はストレートに「為替手数料」と書いている場合のほか、円→ドル、ドル→円の為替レートに差を設けて実質的な手数料としている場合があります。混乱しやすいポイントなので、各銀行のルールを確認しましょう。

今回のテーマの三井住友銀行では、ネットバンキングでドルでの外貨預金を行うケースで片道0.5円となっています。「片道」とは円→ドルかドル→円どちらか一方の取引を行えばかかる手数料です。ほとんどの人は円からドルに預ければ、いずれは円に戻す日が来るはずなので、実質的には往復で1円かかると考えておいた方がよいでしょう。

為替変動による損益

ドル円の為替相場は刻一刻と変わるため、ドル定期預金を預けた時と円に戻した時で為替相場は変化します。手数料を加味しなかった場合、預け入れ時点から円に戻す間に円安になっていれば利益が増える要因で、円高は利益の減少・損失要因となります。

たとえば、100万円を1ドル145円のときに5%の1年定期預金に預けたとします。定期預金が満期になったあとの税引き後のドルベースでの資産額は、6,896.6ドル+金利収入274.8ドル=7,171.3ドルです。

もし、満期後に円に戻すときも変わらずに1ドル145円であれば、1,039,843円となり約4万円弱資産が増えます。

もし、1ドル155円の円安になっていたら1,111,556円となり収益額が拡大します。一方で1ドル135円の円高になっていたら968,129円となり、金利を獲得しても為替差損で損失になってしまいます。

(以上、筆者試算のため実際の金融機関の計算とは誤差が生じる場合あり。なお記載上は四捨五入しているが、途中計算においては四捨五入せず計算。また手数料は加味せず)

このように、高金利で魅力的に見えても為替変動により損失が発生するリスクがあることをおさえておきましょう。

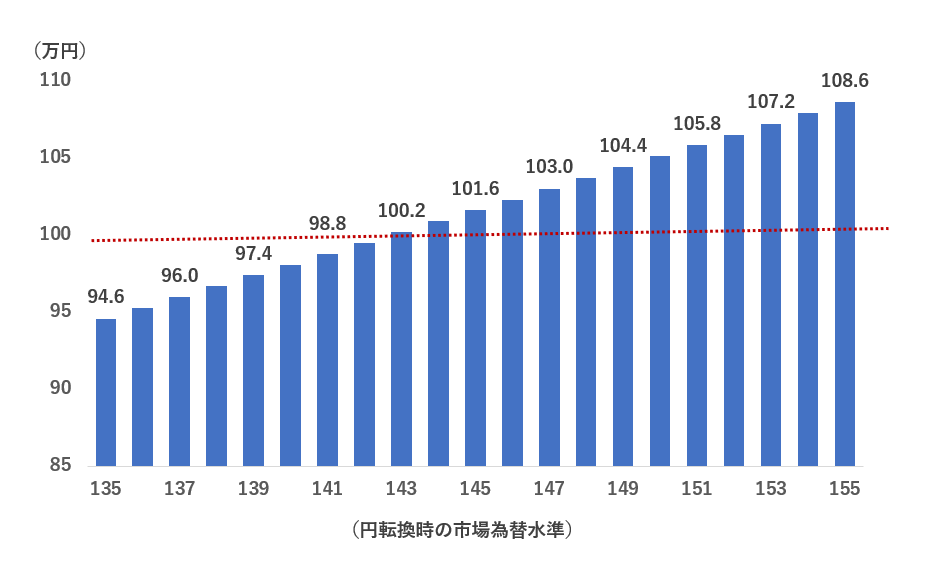

外貨定期預金の損益シミュレーション

外貨の定期預金のおさらいとして損益のシミュレーションをします。なお、いずれも筆者の試算に基づくものなので、特定の金融機関の外貨定期預金サービスとは関係ありません。実際の収益や計算方法について詳しく知りたい方は、預け入れを検討している金融機関に問い合わせてください。

今回は以下の前提で試算します。

| 預入金額 | 100万円 |

|---|---|

| 期間 | 1年 |

| 金利 | 年率5.3% |

| 基準の為替レート | 147.75円 |

| 為替手数料 | 片道0.5円、往復1円 |

基準レートは147.75円ですが、為替手数料が片道0.5円なので、ドル転換するときには148.25円で計算されます。したがって100万円は6,745.4ドルとなります。これに5.3%の金利をかけて、税金を控除するとそれぞれ以下の値となります。

| 税引き前金利収入 | 357.5ドル |

|---|---|

| 税金額(20.315%) | 72.6ドル |

| 税生き後金利収入 | 284.9ドル |

| 元金の合計額 | 7,030.2ドル |

※表記は四捨五入しているが、計算過程では四捨五入せず

このシミュレーションの前提では円転する(外貨を円に交換する)ときにも0.5円の手数料がかかります。たとえば、そのとき為替相場が148円だったとしても計算上は147.5円で円転される形となります。これを踏まえると、市場の為替相場ごとの資産額は次の通りとなります。

円転時の為替レートと元利金合計の円ベースの資産額の推移

この試算を踏まえると、損益分岐点は1円刻みで見た場合で143円ということになります。もし円に転換するときに1ドル150円まで円安が進んだ場合は、資産は105.1万円に増えて5.1万円の収益が得られる計算です。

このように、外貨預金は金利水準のほか、円→ドル、ドル→円に転換するときの為替水準も損益に大きな影響を与えます。以上のシミュレーションも踏まえて、今後の為替相場の方向性もイメージしながら外貨定期預金を活用するかどうかを検討してみてください。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード