30代前半DINKs世帯のライフイベントに備えた資産形成

昨今、個人での資産形成や資産運用に興味を持たれる方が増えてきており、どのように計画し、何から始めればよいかを考えている方が多くいらっしゃいます。

ファイナンシャルプランナーとして資産形成や資産運用のご相談を受けている筆者が、実際にどのような考えや計画に基づき、資産形成や資産運用を実践しているのかをご紹介します。これまで行ってきたこと、そして、これから行っていきたい計画なども併せてご紹介させていただきます。

家族構成

まず、現在の家族構成としては、筆者(32)、妻(32)の二人暮らしです。現状はDINKsですが、将来的には子どもも希望しています。資産形成は、主に世帯単位で行っており、今回はそのポートフォリオをご紹介いたします。

資産形成の目的

資産形成において、まず重要となるのが、資産形成をする目的は何なのか?ということです。目的に応じて必要金額や時期等がバラバラになるため、資産形成の方法や準備期間などが変わる可能性があります。そのため、まずは目的を明確にする必要があります。資産形成の目的が明確になると、その目的ごとに短期・中期・長期というように期間の設定もできるようになります。期間は、短期が5~10年未満、中期が10~20年未満、長期が20年以上、というような年数を目安としております。

現在の筆者の世帯における目的をご紹介すると、住宅資金・子ども費用・老後資金・短期的余暇資金が主な目的です。これらの目的を期間ごとに分けて考えると、

- 短期的目的:短期的余暇資金

- 中期的目的:住宅資金、子ども費用

- 長期資金:老後資金

となります。目的や期間が明確になってくると、ようやく資産形成を組み立てる段階になります。

性質の異なる3つの金融資産

資産形成を行ううえで、金融資産の性質を把握しておくことはとても大切です。金融資産の性質とは、流動性・安定性・収益性の3つに大きく分けることができます。

流動性資産とは、現金や預貯金が主なものであり、元本割れリスクがほぼなく、すぐに使うことができるものです。

安定性資産とは、定期預金や個人向け国債などの、元本割れリスクがほぼなく、流動性資産よりも若干利率等が優遇されるものです。しかしながら、流動性資産ほど使い勝手が良くないというデメリットもあります。

収益性資産とは、株式、外貨、投資信託等の、一般的には元本割れリスクを伴いながらも利益を上げることを目的としたものでます。この収益性については、選択する商品や運用方法によっては安定性資産に近い性質を持つことにもなるのですが、元本割れリスクという観点でみるとこの収益性に分類されます。

一般的には、元本割れリスクのみ注目されるため、収益性資産のみがリスクがあるとされますが、個人的には3つの資産それぞれがリスクを有していると考えています。流動性資産や安定性資産についても、元本割れリスクがほぼない状態だとしても、逆を言えば増えることもほぼ期待ができない状態だということになります。つまり、中長期的な環境変化には適していないということになります。

環境変化とは、物価上昇やインフレ等による相対的価値の減少です。日々生活をしていると、環境の変化を感じることは少ないとは思います。しかしながら、思い返してみると、10年前から比べると物の価格が高くなっているなと感じることがあると思います。例えば、飲食料品についても、価格はさほど変わっていないのに対し、内容量が減っている等の変化があります。また、普段使っている携帯電話の本体価格なども高くなっています。

こうした環境が変化するなかで、増えることがないまま金融資産として保有をし続けていると、結果として価値が目減りすることにつながります。そのため、この3つの資産を偏ることなく、保有をしていくことが効率的だと考えています。

最適な資産形成を行う方法

このように、3つの性質がある金融資産ですが、短期的には流動性、中期的には安定性、長期的には収益性、というようにそれぞれ資産形成に適した期間があります。つまり、目的に合わせた期間と金融資産の組み合わせが、最適な資産形成を行う一つの方法であると考えています。

筆者の世帯ポートフォリオ

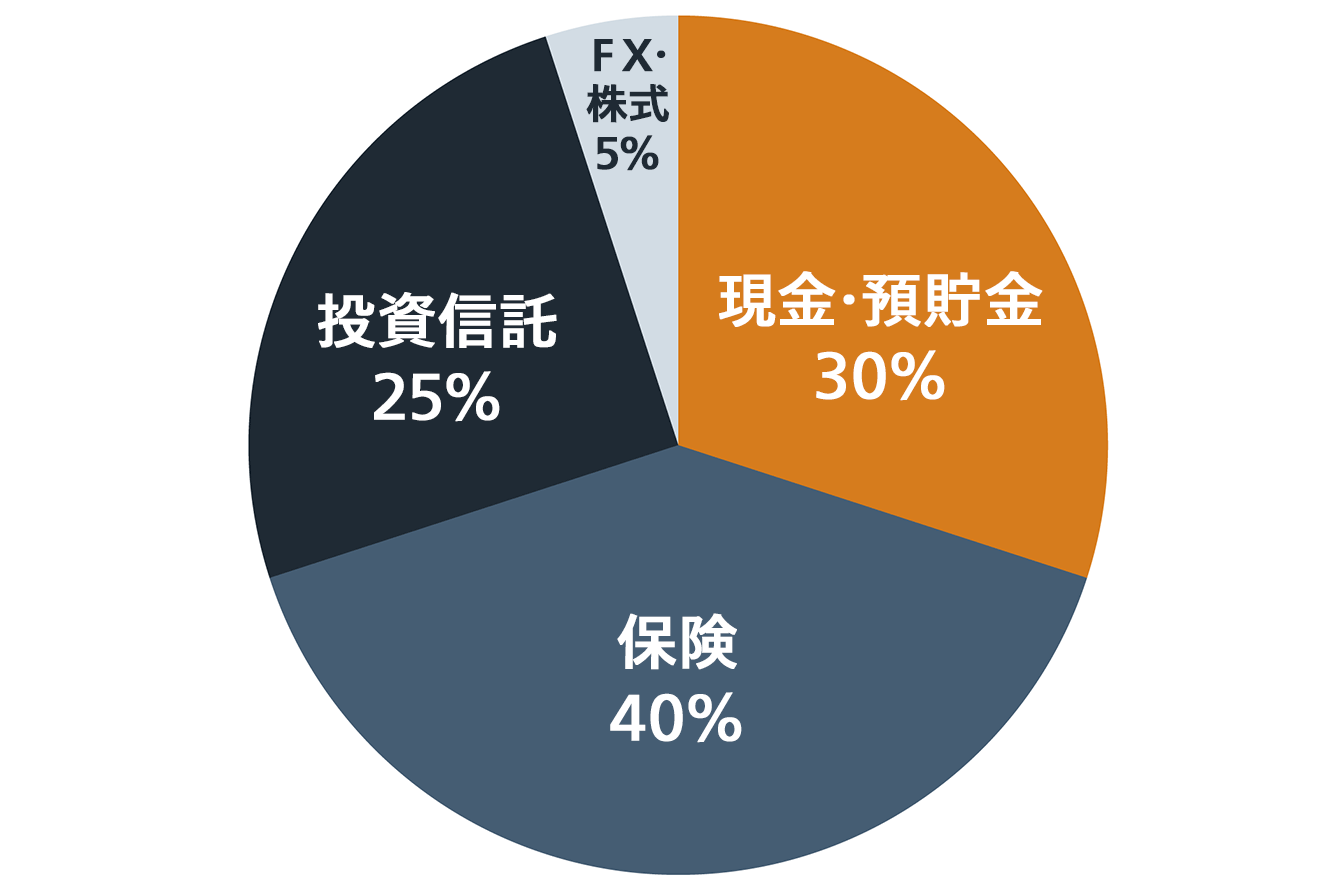

現在の筆者の世帯のポートフォリオは、現金・預貯金30%、保険40%、投資信託25%、FXや個別株式銘柄売買資金等5%となっております。

短期的な目的については現預金での準備とし、中期的な目的については、現金・預貯金、保険、投資信託を主な手段としております。そして、長期的な目的については、保険を主な手段として選択しています。

グラフでは、保険や投資信託をそれぞれ一つにまとめてしまっていますが、実際のところは、保険といっても「外貨運用商品」や「株式運用商品」が含まれています。また投資信託についても、「つみたてNISA」をはじめとした積立型投資信託もあれば、まとまったお金を運用する投資信託もあります。そのため、保険や投資信託のなかでも中期的と長期的の目的に合わせたものが分かれています。

重要なのは、「保険だから~」「投資信託だから~」というように商品で分けるのではなく、自分が行う商品がどの期間のどの目的に合わせたものなのかを把握しておくことです。

30代前半は資産形成のスタート地点

筆者の世帯は30代前半の世帯であり、まだ子どももいないため、比較的資産形成がしやすい状況だと思っております。長期ライフプランから考えると、30代前半はまだまだ資産形成の初めであり、これから多くのライフイベントが予想されます。

そのため、長期的な計画の基盤をしっかりと作っておくことが今の時期は重要と思っております。特に大きなお金のかかるライフイベントについては、長期的な準備が必要不可欠になりますので、コツコツと準備をしていくことを意識しています。

収入が徐々に上がっていくのに対して、支出も増えていく時期ですので、支出もコントロールしながら、資産形成への準備を確保するようにしています。

時間を味方にした資産形成

一般的に、直近の目的である子ども費用や住宅資金にばかり目がいきがちで、長期的な目的をおろそかにしてしまう傾向があります。しかし、長期的な目的をおろそかにしてしまうと、いざその目的を準備しようとした時には、その目的は短期的目的や中期的目的に繰り上がってきています。そうすると、準備する手段の選択肢も限られてきますし、準備する負担も大きくなりがちです。

そのため、「時間が多く使える」という現時点のメリットを最大限生かした資産形成計画をたてています。

短期的な目的である短期余暇資金や住宅資金は、すぐに現金が使えるように、現金・預貯金でのみ準備しています。月々の手取り収入の1割程度をコツコツと貯めているような形です。

教育資金は期間を区切って準備

そして、中期的な目的である子ども費用については、教育資金を主として現金・預貯金、保険、投資信託を活用しています。

教育資金といっても、保育園~大学入学まで約20年の間かかるのが教育資金ですので、その時期や進路等によっても金額は変わってきます。直近でかかる見込みのある保育園や小学校の費用は現金・預貯金で準備を行い、中学高校の費用は保険の定額型商品や外貨型商品を主として準備、そして、大学費用は変額型保険やつみたてNISAを活用しています。

また教育資金は一般的に大学資金が注目されますが、中学高校などの時期においても塾費用などで教育資金が増加する可能性があります。そのため、それぞれの期間における準備を行う必要があります。中長期的な資産形成を行ううえでは、そうした資産形成途中でのライフイベントの変化に対応できるような準備も必要となります。

期間が最長で20年という特徴のあるつみたてNISAは、我が家では長期的な目的の老後資金等には少し期間が短い商品という位置づけになります。そのため、中期的な目的である教育資金に充当する計画で行っています。期間が20年なので、運用期間を20年ととらえず、15年くらいを一つの区切りとして、ある程度の利益を確保できるように手堅く運用することを目的としています。

なお、つみたてNISAは教育資金の主の準備手段としてではなく、付加要素として取り入れております。当初は現金で教育資金を充当していく計画ですので、予想以上に教育資金にお金がかかった場合や、進路選択によってお金が必要になった場合に備えての準備となります。

30年以上先の老後の準備

そして、中期的な教育時期を経て老後期間になりますので、老後に向けた準備は最も長期的な準備となります。老後は少なくとも30年以上先ですので、正直どれだけ準備しても100%安心とは言い切れません。

そのため、少しでも多くの準備ができるように収益性資産を主として準備を行っています。収益性資産を少しでも効率的に活用するには、長期分散投資になりますので、コツコツと時間をかけて準備をすることが大切です。

長期的な準備のなかでも、保険での保有資産は、現状最も割合の高い保有率となっています。この保険については、大きく分けて米ドル建ての外貨保険と株式運用を主とした変額保険に分かれます。それ以外にも、掛け捨て型の保障を主とした保険にも加入していますが、今回の資産形成には含まれないため除いています。

外貨建ての保険については、円建ての保険と比べて利率が良いという特徴があります。しかしながら、為替リスクを伴うというデメリットもあります。そのため、中期的な教育資金用に外貨建て終身保険を一つ、長期的な通貨分散用に外貨建て個人年金を一つ加入しております。

変額保険については、株式運用ということもあり、投資信託と近い性質を持っています。長期的な資産形成を行いながら、資産形成途中における死亡リスク等をカバーができるのは、保険での利点であると考えています。そのため、老後資金においては、この変額保険を主として我が家の資産形成は行っております。

投資信託商品については、現状使用目的のない余力資金を入れているものと、積み立てをしているものに分かれています。余力資金を入れているものについては、極力リスク幅の小さいものを選択するようにし、必要な際には資金化できるようにしています。また、積み立てについては、前述の変額保険と同じく、老後資金を目的としています。

保険は短期的には解約控除という手数料がかかり、短期的デメリットもあるのに対し、投資信託はある程度の流動性も保有しているため分散しながらの保有としております。

余剰資金での運用と現金保有

FXや株式の個別銘柄売買は、完全な余剰資金としております。そのため、ポートフォリオのなかでも最も割合が低く、5%です。この割合は、投資に回している元金の割合であり、収益等については考慮しておりません。この部分の資産に関しては、資産形成というよりも、なくなっても問題ない資産という認識です。

この運用に関しては、個人の裁量によるものなので、短期的に資産が増減するため、資産形成をするうえでライフプランの計画からは度外視しております。あくまで、増やすことができたら将来の生活等をより向上させることができる余暇資金としての認識です。そのため、ポートフォリオのなかでも割合最低の5%であり、この割合は将来的にも増えることはありません。

流動性資産、つまり現金・預貯金での保有については、使う目途の立っているものが主な目的となります。いざ使うときになって必要になるのは現金です。そのため、直近で使う目的のものは現金での保有を意識しています。また、予期せぬことが起こった際にも対処ができるよう、少し余裕を持った保有もしております。我が家は、個人の金融資産は別管理になっておりますが、お互いに現金は余裕を持って保有するようにしています。

「何のための資産形成か」をクリアにすること

ここまで、資産形成の計画や方法についてご紹介をさせていただきました。現在は、低金利時代が続くなか、個人での資産形成の必要性がささやかれているため、資産形成やお金に対して興味をお持ちの方も多くいらっしゃると思います。しかしながら、NISAやiDeCoといった制度に対して、どの制度を活用したらよいのかわからないという方がまだまだ多くいらっしゃいます。現在は多くの商品も出回り、それぞれの商品や制度にメリット・デメリットが存在します。

重要なのは、どの商品・制度を選ぶかではなく、何の目的のために資産形成を始めるのか、です。ご自身のライフプランに合わせた、目的に合った資産形成を行うことが最も効率的な資産形成方法であり、最適な手段であると思います。今回ご紹介させていただいたのは、一つの参考程度としていただき、ご自身の最適な資産形成を行ううえでの何か参考になれば幸いです。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード